配偶者控除・配偶者特別控除をわかりやすく解説。年収から所得を計算する方法も

配偶者控除とは、納税者に控除対象の基準を満たす配偶者がいる場合に、一定の金額の所得控除する制度です。配偶者控除と配偶者特別控除は2018年、所得を確認する時に使う給与所得控除は2020年に税制改正されています。

年末調整や確定申告で迷うことがないよう、自分や配偶者が控除の対象になるのか、確認方法をしっかり身につけましょう。また、配偶者控除が批判される理由や年金を受け取っている場合や産休・育休中に配偶者控除の対象になるかを計算する方法についても説明していきます。

- やっと時代に追いついた!?配偶者控除改正のからくり

- 配偶者控除は将来なくなるのか?なくなった場合のメリット、デメリットを解説

- 専業主婦(主夫)なら配偶者控除になるの?改正による注意点をおさらい。年金収入の場合も

- 配偶者控除と配偶者特別控除はどう変わった?ふたつの壁と改正のポイント

- 配偶者控除と配偶者特別控除。2018年の改正で得する人と損する人

- 産休・育休中も配偶者特別控除・配偶者控除を活用して節税しよう

- 配偶者控除で必要になる給与所得控除について解説!計算例も紹介

- まとめ

やっと時代に追いついた!?配偶者控除改正のからくり

■ざっくり確認、配偶者控除はどう変わった?

2017年度の税制改正で、働く主婦(主夫)が主な納税者(夫か妻)の扶養に入れるかのボーダーラインだった「年収103万円の壁」が変更されました。この変更は2018年から適用となり、この改正により約100万世帯に影響があったと言われています。

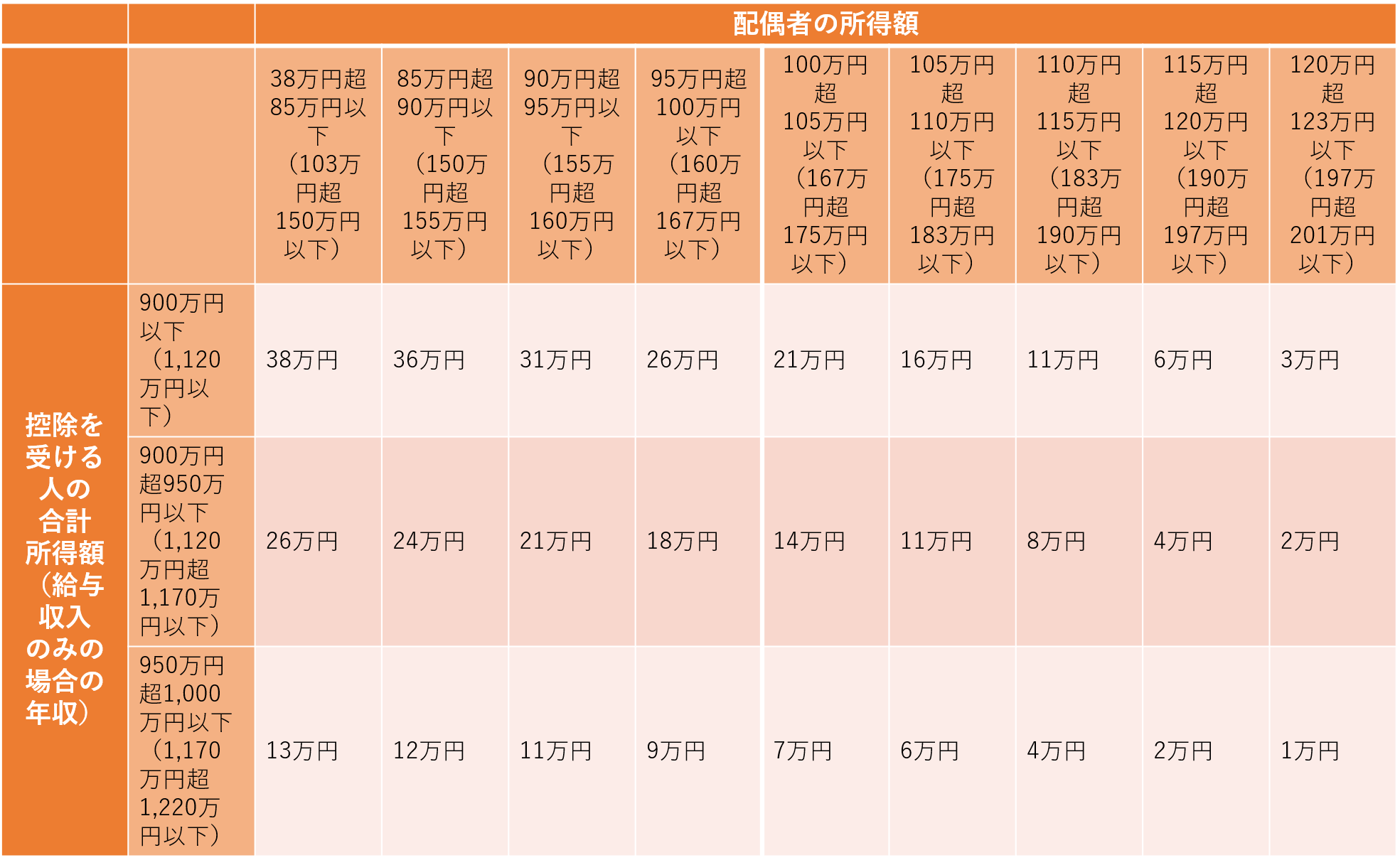

正確には、配偶者控除の適用範囲は年収103万円までと据え置きですが、配偶者特別控除の適用枠が、年収103万円~201万円以下に広げられました。これにより、控除を受けつつ主婦が働ける枠が広がったことになります。

配偶者控除とは、年間の給与所得が103万円以下で働くパートタイマーやアルバイトの主婦等の配偶者の所得から38万円を控除する、という減税措置のことです。例えば主な納税者が夫で、主婦の妻がいる場合、妻の年収が103万円を超える場合は配偶者特別控除という別の減税措置があり、103万円~201万円以下まで控除を受けることができます。妻の給与が150万円を超えると、控除される額が段階的に減らされていきます。

また、改正により夫が高所得者に該当する場合、配偶者控除の対象にならなくなりました。具体的には、夫の年収が1,195万円以上の場合は、妻が専業主婦で収入が全くなかったとしても配偶者控除を受けることはできません。また夫の年収が1,095万円~1,195万円以下の場合、妻の年収に応じ控除額が変わります。

■お金持ちイジメ?改正による本当の狙いとは

改正により、高所得者世帯の配偶者控除が停止となりました。これにより増税となる世帯からは不満も生じそうですが、増税の理由となっているのは、専業主婦(主夫)が基礎年金を払っていない「第3号被保険者問題」です。

ここでも夫が主な納税者、妻が専業主婦の場合を例にすると、誤解されがちですが、夫の扶養に入っている専業主婦の基礎年金は、夫の給料から天引きされているのではありません。第2号被保険者、つまり会社員で厚生年金を払っている全員でこの分を負担しています。基礎年金を払っていない第3号被保険者の数は、平成29年度末で870 万人です。

改正により「パートで稼ぐ年収を抑えようかな」と考える方もいらっしゃるでしょう。 反対に「壁なんて気にしない!」という考えもあるかもしれません。妻の収入が増え、社会保険に自ら加入するようになれば、将来的にもらえる年金も増えるからです。

10年先、20年先の生活を考え、一度“我が家の働き方はどうしよう”と話し合ってみるのはいかがでしょうか。家族にとっての方向性を考える、良いチャンスかもしれません。

将来貰える年金を増やしたい場合、個人型確定拠出年金であるiDeCoに加入するのもオススメです。楽天証券では運営管理手数料が0円、さらに掛金の全額が所得控除されます。配偶者控除と組み合わせ、将来への備えと節税を同時に賢く行いましょう。

配偶者控除は将来なくなるのか?なくなった場合のメリット、デメリットを解説

■配偶者控除は将来廃止される?

そもそも、配偶者控除とはどのようなものなのでしょう?配偶者控除を簡単に説明するならば、「所得税を納める人の配偶者の収入が少ない場合、税額控除を行う」制度です。夫が外で働いてお金を稼ぎ、妻が専業主婦として家庭を守る生活が主流だったころは、この制度によって家庭を持つ人たちが暮らしやすい税制となっていました。

しかし、女性の社会進出が進み、2017年の共働き世帯の割合は全国で48.8%です。男女が平等に働きながら家庭を築くスタイルが増えてきた今では「配偶者控除は時代にそぐわない」との声も出てきています。

■配偶者控除廃止のメリット

将来、配偶者控除が完全に廃止されたらどのようなことが起こるのでしょうか。配偶者控除では、主に次の2点が問題であるとされてきました。

・配偶者控除の対象となるのは富裕層がメイン

所得税は累進課税の税制です。多く稼いでいる人ほど、たくさんの税金を納めなければならない仕組みになっています。ところが配偶者控除では生活のために配偶者がフルタイムで働いた場合は控除の対象にならず、「配偶者がそこまで稼がなくても生活が成り立つ世帯」が優遇されるという現象が起こってしまうのです。

・女性の社会進出や男女平等の考え方とそぐわない

働き方改革として、女性の働きやすい社会や男女の格差が少ない社会を作ろうという動きが活発化しています。そんな中、昔ながらの「専業主婦として家庭を守る妻」のいる家庭を優遇する構想の配偶者控除は、時代にそぐわない制度とも言えます。

配偶者控除や扶養の問題を考える際、税の切り替わる境目としてよく「○○万円の壁」という言葉が用いられます。これは言い換えれば、妻が働く上で壁があるということにほかなりません。「いくら以上稼ぐとかえって損になる」という事実がある以上、それ以上働くことに対して消極的になる人が出てしまうのは仕方がないとも言えるでしょう。

配偶者控除が廃止されれば、こうした「損得の問題」をなくすことができます。ただし、社会保険の扶養に関する壁もあるため、一概にそれだけで壁を解消することにはなりません。

節税を行いたい場合、「ふるさと納税」もオススメです。寄付金は所得税と住民税の控除対象となり、上限範囲内の寄付額であれば自己負担2,000円で返礼品をもらうことができます。楽しく節税のできるふるさと納税を活用しましょう。楽天市場でふるさと納税をすれば、同時に楽天ポイントもためられます。寄付上限額のシミュレーターもあるので、活用してください。

専業主婦(主夫)なら配偶者控除になるの?改正による注意点をおさらい。年金収入の場合も

専業主婦(主夫)で働いていない場合、それだけで配偶者控除の対象になると考えている方もいるかもしれませんが、注意したい点があります。配偶者控除の対象となるのは、所得税を納める配偶者の所得が1,000万円を超えない場合のみです。1,000万円を超えてしまっている場合、配偶者控除の対象にはならないので気を付けましょう。

ここでのポイントは、「年収が1,000万円」ではなく、「所得が1,000万円」である点です。所得の算出方法は所得額によって異なりますが、年収が1,000万円を超える場合は、給与所得控除により195万円が控除されます。そのため、収入が給与所得のみでありその年収が1,195万円までであれば、配偶者控除を受けることができます。

参照元:国税庁 昨年から変わった点

この所得額とは前年の所得ではなく、控除を申告する年の所得となります。そのため、ボーナスの金額などがわからず、年の途中では「年収がいくらになるかわからない」という方も多いでしょう。12月分の給与をもらうまで、自分が対象かわからないという場合もあるかもしれません。

しかし、配偶者控除の適用手続きをしてくれる会社側では、すべての給与が確定してから対象になるかどうかを判断します。そのため「とりあえず申請をしておいて、適用にならなければ外してもらう」ということも可能です。申請をする際、その旨を担当者に伝えるようにしましょう。

■配偶者控除と社会保険上の扶養の関係

配偶者控除を受けている配偶者を「扶養に入れている」という言い方をすることがあります。これは「税法上の扶養」という意味です。しかし「扶養」にはもう一つ「社会保険上の扶養」もあります。

配偶者控除は「所得1,000万円以下の税金を納める人」の配偶者が「所得48万円以下」である場合に適用されます。仮に年収が103万円場合、給与所得控除55万円分が控除されるため所得は48万円となり適用対象です。年収103万円以上の場合は適用外となります。

一方、社会保険上の扶養は「年収が130万円未満になる見込みで、自分自身で社会保険に加入していない配偶者」が対象です。専業主婦が夫の健康保険に入ったり、第三号被保険者として年金に加入したりするのが「社会保険上の扶養」です。

仮に、6月に結婚した夫婦がいたとします。結婚と同時に妻が仕事を辞めて専業主婦になった場合、それまでの収入に関わらず、すぐに夫の社会保険上の扶養に入ることが可能です。一方、配偶者控除の対象者になるかどうかは、仕事を辞めるまでの妻の所得が48万円を超えていないか(配偶者特別控除の場合は133万円)と、夫の所得が1,000万円を超えていないかによって判断されます。

■配偶者控除を受ける方法

会社員が配偶者控除の適用を受けるためには、年末調整で「給与所得者の配偶者控除等申告書」に必要事項を記入して提出します。自分の年収と配偶者の年収を記入し、申告書に記載されている表によって区分を求め、自ら控除額を求めます。見本を見ながら順番に行いましょう。

■年金を受け取っている場合の配偶者控除

配偶者の収入が給与収入でなく年金収入の場合、所得額を算出するための計算式が異なります。

年金による収入は、公的年金等控除によって控除の対象となります。65歳未満の場合、年金収入が130万円未満までで60万円の控除、130万円以上410万円未満で収入×0.75+27万5,000円の控除を受けられます。例えば、100万円の年金収入がある方の場合、100-60=30万円が所得額となり、配偶者控除の対象に該当します。一方、65歳以上で年金収入が330万円未満だと一律110万円の控除が受けられます。

年金とパートの両方の収入がある場合は、年金と給与のそれぞれに対して控除を受けた後の合計額で年間所得を算出します。この場合、給与所得控除は最低65万円です。つまり、63歳の方に100万円の年金収入と50万円のパート収入があった場合、公的年金等控除額と給与所得控除を行った後のその年の所得は年金が40万円、パートが0円、合計40万円となるため扶養控除の対象となります。

参照元:国税庁 高齢者と税(年金と税)

配偶者控除と配偶者特別控除はどう変わった?ふたつの壁と改正のポイント

■2018年からの「○○万円の壁」はどう変わった?

2018年の税法改正で、配偶者控除と配偶者特別控除の控除される金額や控除対象者が変更されました。以前は控除を受ける人の所得にかかわらず配偶者控除を受けることが可能でしたが、現在では所得1,000万円超え(給与収入のみの場合、給与控除前の金額では年収1,195万円超え)の人は配偶者控除や配偶者特別控除は適用されません。以前の制度と比べると「控除を受ける人」と「控除を受ける人の配偶者」の二つの壁ができたともいえるでしょう。

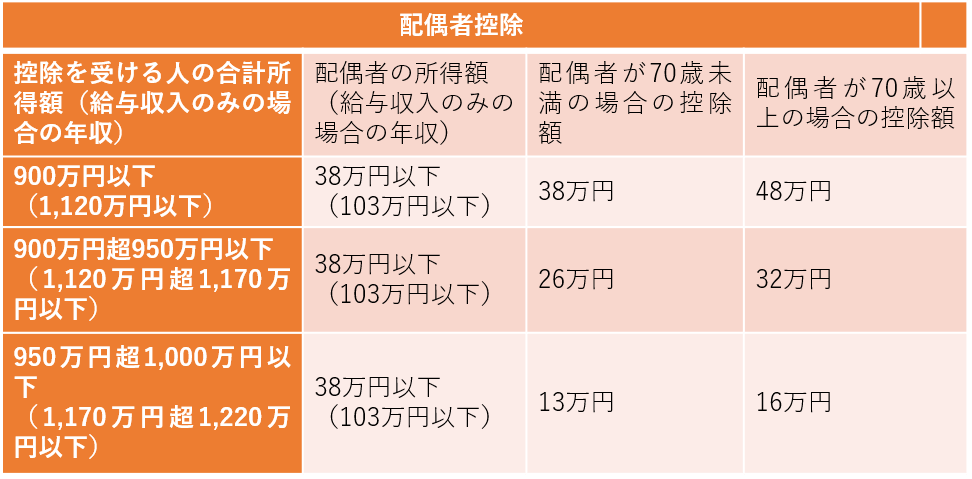

「控除を受ける人」の壁は、先ほどの「所得1,000万円(年収1,195万円)」のほかに、「950万円(年収1,145万円)」と「900万円(年収1,095万円)」があり、合計で3つです。それぞれで受けられる配偶者控除の金額が異なります。

「控除を受ける人の配偶者」の壁は数多く作られましたが、覚えておくべきは配偶者控除がもっとも大きい「所得48万円(年収103万円)」の壁と、配偶者特別控除がなくなる「所得133万円(年収188万円)」です。この二種類を意識しておきましょう。

むしろ所得税の控除よりも家計に大きな影響を与えるのは「社会保険(健康保険)の扶養」です。年収が130万円以上のとなる配偶者は社会保険の被扶養者にはなれないので、このラインを意識しておきましょう。配偶者が所得税の配偶者控除、あるいは配偶者特別控除の対象である場合、同時に夫(または妻)の社会保険の被扶養者であるほうが良いと考えられます。

■配偶者控除の申告は夫婦のどちらか一方のみ!

夫婦がふたりとも年収201万円以下という場合にも、お互いに控除を受けることはできません。配偶者控除を申請できるのは、どちらかひとりだけがということになります。夫婦の所得によっては、配偶者控除を申告した人間によって控除される金額が変わる場合もあるので表を見て確認しましょう。

配偶者控除と同様に控除の対象になるものに、生命保険料控除があります。年末調整や確定申告では、申告漏れのないように注意しましょう。保険は自分のライフステージに合わせ、定期的に見直しをする必要があります。楽天生命ではさまざまな生命保険を取り扱っています。自分に合った保険がないか、探してみるのも良いでしょう。

配偶者控除と配偶者特別控除。2018年の改正で得する人と損する人

■そもそも「配偶者」に該当するのはどんな人?

配偶者控除や配偶者特別控除の対象になる「配偶者」は、法的に婚姻関係にある相手という意味です。男性がパートナーの女性を「配偶者」として申告することもできますし、反対に女性が男性を控除の対象として申告することもできます。ただし配偶者控除の申告はどちらか一方しかできません。

なお、配偶者控除や配偶者特別控除は自営業や経営者の人でも利用することができます。年末調整は行われないため、確定申告のときに申告するようにしましょう。

■2018年の改正によって得する人と損する人とは

2018年の税制改正で配偶者控除と配偶者特別控除の要件が変わり、改正によって損をする人と得をする人が出てきました。

・損をする人=高年収で配偶者が働いていなかった人

年収1,100万円で妻が専業主婦をしていた会社員の場合、これまでは配偶者控除で38万円の控除を受けられていましたが、2018年からは26万円に控除額が減額されました。さらに、本人の年収が1,195万円を超える場合は一切控除が受けられなくなり、所得税や住民税の金額が上がることが予想されます。

・得をする人=本人の年収が1,195万円以下(給与所得者の場合)で、配偶者の年収が141万円~201万円以下(給与所得者の場合)の人

2017年までは配偶者特別控除の対象となるには配偶者の年収が141万円以下である必要がありましたが、2018年からは対象が拡大され201万円までになりました。そのため、この条件に当てはまっている人は新たに配偶者特別控除の対象となります。忘れずに申告するようにしましょう。

産休・育休中も配偶者特別控除・配偶者控除を活用して節税しよう

■産休・育休中に配偶者控除の対象になるか確認

配偶者控除や配偶者特別控除の判断基準である所得は、その年1年間の収入から計算される金額です。昨年の自分の年収が250万円だとしても、今年の年収が180万円であれば、申告の対象となります。

育休中や産休中は会社からの給与は支給されず、代わりに育児休業給付金等が支給されるケースが多いでしょう。こうした場合、配偶者控除・配偶者特別控除の対象になる可能性が高くなります。これらの給付金は非課税となり、所得の金額には含まれないからです。

仮に、4月までは月給25万円で働き、5月から産休・育休に入ったとしましょう。年内ずっと育休を取った場合、控除対象になるかどうかを判定する際の年収は、「25万円×4カ月分=100万円」となり、給与所得控除65万円を反映させた後の所得額は35万円です。したがって、夫の所得が1,000万円以下であれば配偶者控除の対象になります。

なお、ボーナスが支給されている場合は、所得計算に加える必要があるので、上記に加えボーナスが30万円支給された場合は、年収130万円となり所得は65万円。配偶者控除ではなく配偶者特別控除の対象になります。

どちらも控除の対象になることに変わりはありませんが、所得の額によって控除を受けられる金額が変わります。国税庁のサイトに給与所得控除の計算方法が記載されているので、見てみると良いでしょう。

参照元:国税庁(給料所得控除)

■産休・育休中は配偶者控除を利用して節税しよう

育休中に会社から給与や賞与が支給されない場合や、支給されていてもそれほど高額ではない場合には、配偶者控除や配偶者特別控除の対象になる可能性が高くなります。これら控除を利用すれば、世帯収入が減少してしまう産休・育休中に支払う税金を軽減することができます。

しかし、配偶者控除ではその年の年収がいくらなのかをかなり細かく聞かれることになります。自分で給与明細を見て記入することもできますが、漏れがないかなどが心配になるでしょう。そうした場合、会社から源泉徴収票が届くのを待ってから申告を行うこともできます。ただし配偶者の会社で行う年末調整には間に合わないこともあるため、年末調整では申告を行わず、後から確定申告をして払いすぎた税金を還付してもらうことになります。なお、申告を間違えていた場合にも、同じく確定申告で修正の申告をすることができます。

■育休中に使える控除や特例

育休中に使える控除や特例は、自分から申請をしないと利用できないものもあります。利用できるものはしっかり利用しましょう。主なものは下記になります。

・出産育児一時金

健康保険に加入している人が出産したときにもらえる一時金です。通常、赤ちゃん1人につき42万円が支給されます。

・出産手当金

健康保険に加入している人が産休を取得したときにもらえる手当金です。支給額は標準報酬日額の3分の2です。

・育児休業給付金

雇用保険に加入している人が育休を取得したときにもらえます。支給額は最初の6カ月間が育休開始時の月収の67%、7カ月目以降は50%です。

・社会保険料免除

産休中や育休中は、会社で天引きされる社会保険料が免除されます。

・養育期間の従前標準報酬月額のみなし措置

時短勤務などの理由で月収が下がると、将来受け取れる厚生年金の額も減ってしまいます。そうならないよう、子どもが3歳になるまでの間は、子どもが生まれる前と同じ収入を得ているものとして将来年金を計算してもらえる制度です。会社を通じて「厚生年金保険養育期間標準報酬月額特例申出書」を提出することで手続きできます。

妊娠・出産・育児の間に受けられる給付は年々充実しています。お金と手続きについて詳しくは楽天保険の総合窓口でもチェックしてみてください。

配偶者控除で必要になる給与所得控除について解説!計算例も紹介

■所得=給与-給与所得控除

所得控除には、配偶者控除や配偶者特別控除以外にも、基礎控除や生命保険料控除など、さまざまな種類があります。

その中のひとつが給与所得控除です。給与所得控除には、会社から給与をもらっている人が該当します。給与をもらっている人なら、正社員も、パート・アルバイトも、派遣社員も、すべての人が該当する控除です。

給与所得控除の額は、対象者の年収によって変わります。

給与所得控除の額は、配偶者控除や配偶者特別控除に該当するかどうか考えるときの、本人や配偶者の「年間所得金額」を知るときにも使います。

ここまで、「所得1,000万円以内」に該当するのは「収入が給与所得のみの場合年収1,195万円以内」の人と説明してきました。それは年収から給与所得控除額(年収850万円超えの195万円)を引いた所得が1,000万円以下になるためです。

■ずばり、タイプ別シミュレーション

3つの例をあげ、配偶者控除や配偶者特別控除に該当するかどうかをご説明します。

例1)年収200万円の会社員、配偶者は年収160万円の会社員

給与所得控除を差し引くと、本人の所得は132万円、配偶者の所得は105万円です。配偶者の所得が38万円を超えているため配偶者控除の対象にはなりませんが、所得133万円以下なので配偶者特別控除の対象になります。控除される金額は31万円です。

例2)年収400万円の会社員、配偶者はパートで年収60万円

給与所得控除分を差し引いた配偶者の所得は5万円になり、配偶者控除の対象です。38万円の控除を受けることができます。

例3)年収1,100万円の会社員、配偶者は専業主婦

給与所得控除を引いたあとの所得は880万円になり、配偶者控除・配偶者特別控除を申告する条件を満たしています。一方、妻は収入が全くないため配偶者控除の対象になり、38万円の控除を受けることができます。

配偶者控除や配偶者特別控除を年末調整で申告し忘れても、確定申告をすれば払いすぎた税金を還付してもらうことができます。その際は、銀行口座に振り込んでもらう方法が便利です。楽天銀行では、入金をメールで通知するサービスがあるので、還付金が振り込まれたことにすぐ気づけます。チェックしてみてはいかがでしょうか。

まとめ

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

この記事をチェックした人にはコチラ!

|

|

|

![押さえておきたい生命保険『楽天生命保険』の情報はこちらをクリック[PR]](

/woman/assets/article/img/seimei.jpg

)

![押さえておきたい保険の比較『楽天保険の総合窓口』の情報はこちらをクリック[PR]](

/woman/assets/article/img/madoguchi.jpg

)