ふるさと納税徹底解剖!節税の仕組みやおすすめ返礼品、お得に寄付する方法を紹介

ふるさと納税とは、任意の自治体に寄付金を贈る制度。利用すると、寄付額に応じた税控除が受けられます。返礼品として各自治体の特産品などがもらえ、納めた寄付金の用途も指定可能。簡単に社会貢献ができます。

本記事ではふるさと納税の基本から所得税、住民税が控除されるしくみや申請方法、気になる返礼品のおすすめや、寄付時の失敗談、その対処法をご説明していきます。

※2023年12月1日(金)より、楽天市場にて常時開催しております「スーパーポイントアッププログラム」の各サービスの特典内容が一部変更となりました。詳しくはこちらよりご確認ください。

※2023年12月5日(火)より、「毎月5と0のつく日は楽天カード利用でポイント5倍」の特典内容が変更となりました。詳しくはこちらよりご確認ください。

ふるさと納税の基本

そもそもふるさと納税とは

ふるさと納税は「納税」と名前がついてはいても「税金」ではなく「寄付」です。寄付金額によって税金が安くなることから、ふるさと納税と呼ばれています。

寄付が限度額以内であれば、ふるさと納税で寄付したお金の2,000円以上は、全額控除の対象となります。そのため実質的な自己負担は2,000円。寄付先の自治体の返礼品に2,000円以上の価値があればお得になる仕組みです。

ふるさと納税サイトの紹介

ふるさと納税は役所の窓口や現金書留の郵送でも受け付けていますが、遠方までわざわざ行くのは大変ですし、現金書留でお金を送るのにも手間と郵送料がかかってしまいます。

手軽にふるさと納税ができるのが、ふるさと納税を扱うインターネット上のサイト。ウェブで買い物をする感覚で希望の返礼品を選び、画面の案内に従って必要事項を入力すると簡単に寄付ができます。実際にふるさと納税を行えるサイトを紹介します。

・楽天ふるさと納税

楽天ユーザーにおすすめなのが、楽天ふるさと納税です。寄付で楽天ポイントがもらえ、楽天ポイントを使って寄付することもできます。さらに楽天お買い物マラソンでは買いまわりの対象にもなるので、効率的にポイント還元を受けることができます。

・ふるさとチョイス

ふるさと納税サイトの中でも古くから存在し、掲載自治体数の多さが魅力。複数の自治体が共同で地域問題を解決する「ガバメントクラウドファンディング」にふるさと納税で寄付ができます。

ふるさと納税は一年中できる

毎年12月になると広告などでふるさと納税を見かけるようになります。何となく「ふるさと納税は年末にするもの」というイメージを抱いている方もいらっしゃるのではないでしょうか。年末にふるさと納税の広告が多くなる理由は、ふるさと納税の寄付金上限額が12月31日でリセットされるため、駆け込みで寄付を行おうとする人が多いからです。また、年末になると自分の年収が確定し、控除上限額が明確になるという理由もあるでしょう。

実際には、ふるさと納税は一年中行うことが可能です。年末の人々が寄付に駆け込むタイミングには人気の返礼品は品切れになってしまうこともあり、時期をずらして申し込むのがオススメ。また、一度に大量の返礼品が届きそれが食品だった場合、冷蔵庫の容量を圧迫してしまうことも。ふるさと納税は年間を通して計画的に行うようにすると良いでしょう。

カード払いでおトク度、さらにアップ!

お得にふるさと納税を行うには、楽天ふるさと納税で楽天カード払いを利用しましょう。楽天ふるさと納税は楽天市場同様にSPUの対象にもなっており、楽天カードの利用で+2倍のポイント還元を受けることができます。さらに、5と0のつく日のポイントアップの対象にもなります。あらかじめ希望の返礼品をお気に入りに登録しておき、お得なタイミングで寄付ができるよう工夫しましょう。

-

年会費が永年無料

-

100円につき1ポイント貯まる※

-

安心のセキュリティ

※一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細を見る

ふるさと納税の節税申告方法

ふるさと納税の控除とは?

控除上限額内のふるさと納税であれば、寄付金は控除され自己負担2,000円で返礼品が受け取れると説明しましたが、ただふるさと納税をしただけで控除が受けられるわけではありません。控除を受けるには、そのための申告が必要です。

ふるさと納税には3種類の控除がある

ふるさと納税の控除は3種類があり、控除上限額以内であれば原則このすべてが適用されます。控除されるのは所得税からの控除、住民税からの控除(基本分)、住民税からの控除(特例分)です。これらの控除を合算すると、上限額以内であれば自己負担は2,000円になる仕組みです。

ふるさと納税で確定申告が必要な人、いらない人

ふるさと納税の制度が始まったばかりの頃は、ふるさと納税をしたら「確定申告」で納税の申告を行うことが必須でした。しかし現在、納税の申告には「確定申告」と「ワンストップ特例制度」の2つが用意されています。

ワンストップ特例制度の利用には寄付先の自治体が5つ以内であること、寄付をする際にもワンストップ特例制度の手続きを行うなどの条件があります。また、ふるさと納税以外の理由で確定申告を行わなくてはならない、たとえば住宅ローン減税や医療費控除の申告がある場合、ワンストップ特例制度は利用できません。

確定申告のやり方

確定申告をするには「確定申告書」の書式が必要です。最寄りの税務署や国税庁のホームページからダウンロードもできますが、オンラインサービスを使ってインターネットから申請を行うのが便利です。パソコンだけでなく、スマートフォンからも申告が可能。国税庁ホームページにある「確定申告書等作成コーナー」から「作成開始」をクリックし、「e-Tax」を選んでください。

ただし全ての提出をネット上で完結させるには、ICカードリーダライタや対応のスマートフォン、マイナンバーカードなどが必要です。これらがない場合は「書面提出」を選び、書類の作成のみをウェブで行って印刷した書類を郵送か持参で提出することになります。

参照元:令和2年分 確定申告特集

ワンストップ特例制度とは

ワンストップ特例制度はふるさと納税の普及に伴い2015年からスタートした制度。ワンストップ特例制度を使うと、確定申告を行わずにふるさと納税の申告ができます。ただし、ワンストップ特例制度を使えるのはふるさと納税の寄付先が5つ以下で確定申告の必要がない給与所得者。給与所得者でも年収2,000万円を超える場合や、医療費控除など別の控除も受けたい人は確定申告が必要です。

ワンストップ特例制度のやり方

ワンストップ特例制度では「寄付金税額控除に係る申告特例申請書」を入手する必要があります。ネットでふるさと納税を行う際「ワンストップ特例制度を利用する」を選択しましょう。後日、寄付先の自治体から申請書が送られてきます。寄付時に選ぶのを忘れてしまっても、自分で自治体に連絡すれば送ってもらえます。もしくは寄付を行ったサイトからPDFファイルをダウンロードし、印刷することも可能です。

申請書が届いたら必要事項を記入し、必要書類を用意します。自分のマイナンバーカードの両面もしくはマイナンバー通知カードのコピーと身分証明書のコピーか、個人番号が記載された住民票の写しと身分証明書のコピーが求められます。これらを用意したら、申請書と、マイナンバー関連書類を自治体に郵送します。ワンストップ特例制度の申告はこれだけで完結します。

ワンストップ特例制度と確定申告を比較

・寄付可能な自治体数

ワンストップ特例制度は5自治体までのため、制度を利用しようとすると寄付の幅が狭まります。6つ以上の自治体に寄付したい場合、確定申告が必要です。

・控除される税金

確定申告ではふるさと納税の(寄付金-2,000円)分が所得税と住民税の両方から控除されますが、ワンストップ特例制度を利用すると住民税からのみ控除されます。控除される金額はどちらも同じです。

・必要な手続き

ワンストップ特例制度では寄付をした都度、自治体に申請書を送ります。同封するマイナンバー関連の書類のコピーも寄付した自治体の数だけ必要です。

確定申告の場合、寄付をした翌年の2月中旬~3月中旬の間に確定申告書を作って税務署に提出します。手続きはやや煩雑ですが、一度の申告で済ませることができます。

ワンストップ特例制度と確定申告、どっちがお得?

原則としてはワンストップ特例制度でも確定申告でも控除される金額は変わらず、どちらが得ということはありません。

ただし、注意したい点もあります。確定申告でふるさと納税と住宅ローン減税を併用する場合です。住宅ローン減税では所得税から引ききれない分を住民税から引くため、住民税の控除には上限額が設定されています。

ふるさと納税を確定申告した場合、所得税の計算はふるさと納税の控除が優先されるため、所得税から住宅ローン減税分が引ききれなくなることがあります。残りは住民税から控除しますが、その額が住宅ローン減税による住民税の減税上限を超えてしまう可能性があります。

ワンストップ特例制度を利用すれば所得税からはふるさと納税の控除は引かれず、住民税として控除を受けることになります。そのため確定申告での住宅ローン減税の枠が広がります。住宅ローン減税での金額が大きな人は、ワンストップ特例制度のほうが確実に控除を受けられるでしょう。ただし、住宅ローン減税も初年度の利用には確定申告が必要なので、その場合ワンストップ特例制度は使えません。

どちらの制度でも申告はお忘れなく!

始めはワンストップ特例制度を予定し申請をしていても、年の地中で確定申告に切り替えることも可能です。その場合はワンストップ特例制度の申請書を出していたとしても、自分ですべての自治体への寄付額を合計して確定申告を行うようにしましょう。いずれにせよ、せっかくふるさと納税をしたとしても申告を忘れると控除が受けられません。申告漏れのないように注意しましょう。

自分のふるさと納税が控除されているかをチェック

申告を行っている人は、自分の寄付金がきちんと控除されているか確認しましょう。

・所得税のチェック方法

サラリーマンの場合、確定申告での還付額が控除額です。ただし、医療費控除などほかの控除がある場合はその控除額も含まれてしまいます。

・住民税のチェック

住民税は毎年6月頃に住んでいる自治体から決定通知書が発行されます。この書類は給与処理を行う勤務先宛に発送され、自ら勤務先に言わないともらえない場合もあります。担当部署に連絡し、受け取っていない人は確認してみましょう。

ふるさと納税を行った「寄付金税額控除額」は摘要欄に記載されます。市区町村民税と、都道府県税が別に書かれており、その合計が住民税の控除額です。

ふるさと納税の控除限度額

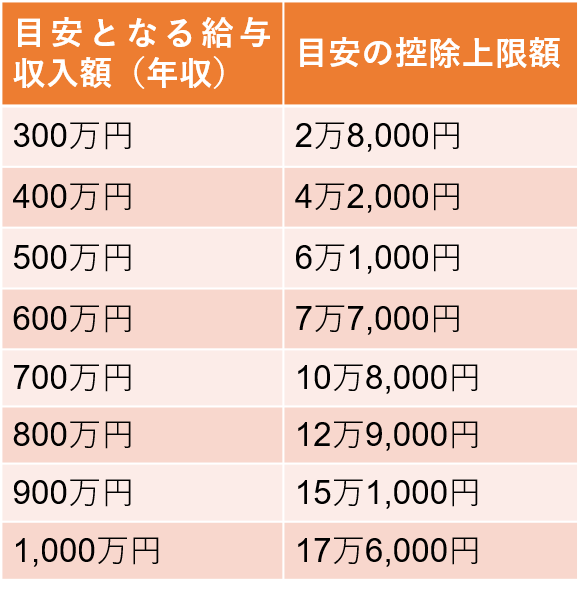

控除上限額の目安

ふるさと納税は寄付した全額が控除となるわけではなく、家族構成や年収によって決まる上限の範囲までしか税の優遇措置は受けられません。自己負担2,000円で返礼品を受け取りたい場合は注意が必要です。独身もしくは共働きで子どものいない世帯の、控除対象となる年間の上限額の目安は以下のようになっています。

上記はあくまで目安で、医療費控除や社会保険料、株による損益などがある場合は異なってきます。はっきりとした数値が知りたい場合、住んでいる自治体に問い合わせてみましょう。地域管轄の税務署でも、問い合わせに対応してくれるケースがあります。

もしくは、ふるさと納税サイトのシミュレーターでも控除上限額を計算してくれます。年収や家族構成などを入れるだけで簡単に計算できるので、利用してみると良いでしょう。総務省のサイトで公開されている「寄付金控除額の計算シミュレーションEXCEL」でもチェックすることができます。

ふるさと納税と他の節税制度は併用できるの?

所得税や住民税の還付や控除を受けられるのは、ふるさと納税だけではありません。マイホームを購入した際の住宅ローンの控除や、医療費をたくさん支払った年の医療費控除、確定拠出年金のiDeCoなどがあります。ふるさと納税はこれらの制度とも併用可能です。ただし、場合によってはふるさと納税で控除や還付を受けられる金額が変わってきます。確定申告で行うふるさと納税や住宅ローン控除、医療費控除は全て所得控除にあたり、所得税として支払った上限以上の控除を受けることはできません。住宅ローン控除や医療費控除で大きく控除を受けている場合、ふるさと納税で控除される額は少なくなります。

控除上限額以上に寄付することはできるの?

ふるさと納税で税金の控除を受けられるのは控除上限額までですが、上限以上の寄付をすること自体は問題ありません。控除の対象とならないことは承知の上で「この自治体に寄付したい」と思えば寄付できます。

自治体によっては100万円や200万円など高額の寄付に対し、通常では手に入らないような特別魅力的な返礼品を用意しているところもあります。このような返礼品を受け取りたい場合や、特別に応援したいと思う自治体がある場合は上限額以上の寄付をするのも良いでしょう。

ふるさと納税は年収いくらから利用すべき?

自分の年収でふるさと納税の控除が利用できるのか、気になっている人もいるでしょう。答えとしては「独身もしくは共働きの子なし夫婦であれば、年収150万円から」になります。この場合のふるさと納税の控除限度額は8,000円程度が目安です。給与所得がそれほどなくてもふるさと納税によってお得になるケースもあるので、調べてみると良いでしょう。

ふるさと納税の控除は専業主婦(主夫)や学生でも利用できるの?

専業主婦(主夫)には給与などの所得がないため、自ら支払っている税金として控除できるものがありません。しかし家事をしながら在宅で仕事をし、収入がある場合は還付を受けられる可能性があります。

学生で親の扶養に入っている場合は、税制上扶養となっており控除できる税金を支払っていないため控除は受けられません。しかし、アルバイトなどで収入があり自ら所得税や住民税を支払っている場合は確定申告で還付を受けられます。この場合は自治体の窓口や地域の税務署などに相談することをオススメします。

いずれも控除の対象とならない寄付としてふるさと納税を利用し、返礼品を受け取ることは可能です。

自営業・個人事業主とサラリーマンの違い

ふるさと納税の上限額は、ネット上にシミュレーションが設置されているほか、総務省のサイトでも調べることができます。しかし、注意しておきたいのは、これらは「会社員」の場合の上限額ということです。

自営業者の場合は、売上から経費を引き、そこから青色申告特別控除(青色申告をしている人のみ、最大65万円)をします。その残りの額が所得となります。所得は会社員の年収から「給与所得控除」を引いた額に該当します。

確実な数字を知りたい場合、税務署に前年の確定申告書類等を持参し相談してみましょう。ただし自営業者の場合、会社員と異なり年によって収入が大きく異なることも。ふるさと納税の対象となるのは、その年の1月から12月までの間に行われた寄付です。自営業者の場合はある程度年間の目安が立った11月や12月にふるさと納税を利用すると安心です。

ふるさと納税をするメリット

ふるさと納税をすれば各地の名産品を返礼品として貰え、同時に節税を行うことが可能です。このメリットは自営業者も会社員も変わりません。用途を指定できるふるさと納税もあるので「いつもその土地の野菜を買っているから、農業のために使ってほしい」「旅行先で見た古い街並みを保護してほしい」など、使い道を選べる自治体で自分の希望する寄付金の用途を選ぶのも良いでしょう。

ふるさと納税の返礼品

ふるさと納税の返礼品には、様々な種類があります。ここでは楽天ふるさと納税のサイトから、オススメの返礼品を紹介します。

・精肉・肉加工品

ふるさと納税でポピュラーな返礼品の一つが肉製品です。中には4kgを超える大容量のものや、様々な部位のお肉が組み合わさったセットの返礼品もあります。使い切れない分は冷凍で保存しても大丈夫です。

・お米

家庭で必ず消費すると言っても良いお米をふるさと納税で手に入れる人も多いようです。大体1万円の寄付で5kg~15kg程のお米が返礼品としてもらえます。複数の自治体でお米が返礼品となる寄付を行い、様々な産地のものを食べ比べるのも良いでしょう。

・魚介類・水産加工品

お肉があれば当然、お魚の返礼品もあります。中には蟹やうなぎなどの高級な魚介も。各地で捕れた魚介で、自分へのご褒美として贅沢をするのも良いでしょう。

ふるさと納税の規制問題

ふるさと納税制度の歴史をおさらい

2008年に始まったふるさと納税。利用者の増加に伴い、自治体間の競争も加熱していきました。2019年度の税制改正では「寄付金は適正に募集すること。返礼品の調達額は寄付額の3割以下、地場産品に限る」と定められ、ふるさと納税は総務大臣の指定制となりました。また、これによりそれまでふるさと納税の対象だったものの対象外となる自治体も出てきました。中には期限付きでふるさと納税の指定となった自治体もあります。

ふるさと納税対象外の自治体に寄付したらどうなる?

ふるさと納税の指定となる自治体は年度ごとに変わっています。詳しく知りたい場合は、総務省のふるさと納税ポータルサイトのトピックスにある「総務省告示」で確認しましょう。

また、ふるさと納税制度の控除対象にならなくても「その自治体を応援したいから寄付したい」という場合、寄付自体をすることは可能です。ただし控除の対象外となる自治体はふるさと納税サイトに掲載されていない為、寄付方法については自治体に直接問い合わせてみましょう。

ふるさと納税制度の新ルールに伴う変化

ふるさと納税での還元率が減ったとはいえ、魅力的な返礼品はたくさんあります。また、ふるさと納税でのクラウドファンディングも広まり、今後寄付先を選ぶ際には返礼品だけでなく「応援したい」と思わせるような自治体の魅力が求められることでしょう。

ふるさと納税の失敗談

最後に、ふるさと納税で起こりやすい失敗談をまとめました。

控除手続きを忘れた!

ふるさと納税をしたら、必ずその申告を行い控除の手続きをしなければなりません。申告を行わないと税金が控除されず、寄付した全額が自己負担になってしまいます。

申告方法はワンストップ特例制度と確定申告のどちらかを選ぶ必要があります。また、それぞれ忘れた場合の対応方法も異なります。

・ワンストップ特例制度を忘れた場合

【対処法】

ワンストップ特例制度に間に合わなかった場合は、確定申告を利用しましょう。

ワンストップ特例制度の場合、寄付先の自治体への申請期限は寄付をした翌年の1月上旬に設定されていることが多いです。そのため、年末に駆け込みで寄付をすると書類の送付が間に合わないことがあります。

確定申告は寄付した翌年の2月中旬~3月中旬とやや期限に余裕があります。確定申告をする場合はふるさと納税を行った自治体の全てを申告し、先にワンストップ特例制度の書類を提出してしまった自治体の分もまとめて申告します。

・確定申告を忘れた場合

【対処法】

その年の確定申告を忘れてしまった場合、給与所得者であれば5年間は還付申告ができます。例えば2021年分の確定申告なら、2022年1月1日から2026年12月31日まで申告が可能です。また、確定申告で間違った申告をしてしまった場合、5年以内なら更正の請求ができます。詳しくは地域の税務署に問い合わせてみてください。

控除限度額を超えてしまった!

【対処法】

税金の控除対象となる限度額は、ふるさと納税サイトのシミュレーターで調べることが可能です。とはいえ、賞与の金額の変動などで12月の給料日が来てみないと正確なその年の収入がわからないという人も多いでしょう。その場合はある程度限度額の枠を残しておき、年収が確定してから残りの枠を使い切るようにしましょう。

年内に間に合わなかった!

【対処法】

ふるさと納税の控除限度額は12月末でリセットされます。寄付自体はいつでもできますが、できれば年内に限度額までの寄付をしておきたいところです。寄付の締め切りは自治体や選択した支払い方法で異なります。クレジットカード払いなら12月31日の23時59分まで寄付が可能なところも。年内に気付けた場合はもう遅いと諦めずに返礼品を探すことも手です。しかし締め切りが近づくとサイトにアクセスが集中し繋がりづらくなることもあるので、時間に余裕をもって申し込みましょう。

寄付金受領証明書を紛失した!

【対処法】

ふるさと納税をすると自治体から届く寄付金受領証明書は原則として再発行はできませんが、自治体によっては相談に応じてくれます。また、自治体によって発行ペースはまばらで、届いたと思い込んでいたけれどまだ届いていなかったという可能性も。どちらにせよ寄付先の自治体に問い合わせを行いましょう。

寄付名義を間違えた!

【対処法】

ふるさと納税は所得税や住民税が軽減される制度のため必ず納税者の名義で申し込まなければならず、税金を支払っていない専業主婦・専業主夫が寄付しても全額自己負担になってしまいます。家族共用のパソコンからふるさと納税を申し込む時は、必ずアカウントの切り替えを行いましょう。万が一間違った名義で寄付をしてしまったら、速やかに自治体に問い合わせましょう。早いうちに相談することにより、寄付名義の変更ができるかもしれません。

返礼品で冷凍庫がいっぱいになってしまった!

【対処法】

ほかの失敗とは毛色が違いますが、家庭にとっては切実な問題です。年末に駆け込みでふるさと納税を行うと、同時期に複数の返礼品が届き、冷蔵庫や冷凍庫の容量を圧迫してしまうことも。また、常温保存の食品であっても、食べきれないうちに傷んでしまうケースもあります。

ふるさと納税は年間を通して申し込みが可能です。複数に分けて寄付を行い、年末の寄付で限度額を使い切るよう調整すると良いでしょう。また、寄付金額はやや高額になりますが、一度の寄付で返礼品が少量ずつ分けて届けられる定期便サービスもあります。

まとめ

ふるさと納税について解説してきました。お得で楽しく、好きな自治体や取り組みを応援することができるふるさと納税は社会貢献としても注目を集めています。様々な自治体を見比べたり、ふるさと納税サイトで返礼品の検索を行ったりすると楽しいでしょう。ふるさと納税や返礼品を活用すると、節税と同時に社会へのつながりや、知らなかった地域への視野が広がることも。ぜひチェックしてみてください。

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

この記事をチェックした人にはコチラ!

|

|

|