給与所得控除と所得控除の違いは?計算方法をやさしく解説

給与所得控除がどういうものかご存じですか?この記事では、所得控除や給与所得控除、基礎控除といった、所得税を計算するときに使われるさまざまな控除について、具体的にどのようなものか説明します。

もくじ

・給与所得控除とは

・所得控除との関係

・控除額がいくらか試算してみよう!

給与所得控除とは

所得税や住民税がその人の稼ぎによって決まるというのは、多くの人が知っていることでしょう。しかし、実際には、単純に年収から税金を求めているわけではないのです。1年間に受け取った金額だけをベースに税金を決めてしまうと、年間売上が1,000万円の個人事業主には多額の税金がかかることになってしまいます。しかし、実際に手元に残るのは、売上から経費を引いたあとの金額ですよね。同じように、会社員にも、仕事をする上で必要になる経費というものがあります。

会社員の経費にあたるのが、「給与所得控除」です。給与所得控除は、自営業の人は利用することができません。しかし、パートやアルバイト、派遣など、正社員以外の人であっても、「給与」を受け取っている人なら誰でも対象者です。

会社から給与をもらっている人の所得税や住民税は、年収が2,000万円以上あるなど特別な理由がある人の分以外は、会社が年末調整して納めます。このとき、会社はそれぞれの人の年収に応じた「給与所得控除」を反映させた上で税額を計算します。ですから、「自分は給与所得控除を申告したことがない」という人も、控除されていないという心配はありません。

所得控除との関係

税額を計算するときに収入から控除するさまざまな金額を「所得控除」と言います。給与を受け取る人が受けられる所得控除が、「給与所得控除」ということです。

所得控除には、ほかにもたくさんの種類がありますが、その中で、どんな人でも必ず受けることのできる控除に「基礎控除」があります。これは、給与所得者でも自営業者でも、収入を得ている人であれば誰でも受けられるものです。基礎控除は、所得税計算をするときが38万円、住民税計算をするときが33万円と定められています(ただし、この金額は2020年に改正されます)。

また、社会保険料控除も、会社に勤めて健康保険料や厚生年金保険料などを支払っている人であれば、全員が自動的に受けることができる控除です。基礎控除と社会保険料控除(会社で控除されているもののみ)については、特別な申告をしなくても受けられるということです。

それ以外の所得控除には、「扶養控除」、「生命保険料控除」、「障害者控除」、「寡婦控除」、「勤労学生控除」、「配偶者控除(配偶者特別控除)」などがあります。これらの所得控除を受けられるのは、それぞれの条件に当てはまる人です。これらの所得控除は、自分から「控除の条件に該当します」と会社に申告しなければ受けることができません。年末調整のときに会社に提出する書類に、該当する控除を記入して申告しましょう。

また、「寄付金控除」や「医療費控除」など、年末調整では控除を受けることができない所得控除もあります。利用したい場合は、自分で確定申告することになります。

控除額がいくらか試算してみよう!

最後に、自分の場合の控除額がいくらなのかを試算してみましょう。ここでは、所得税の控除について見てみます。

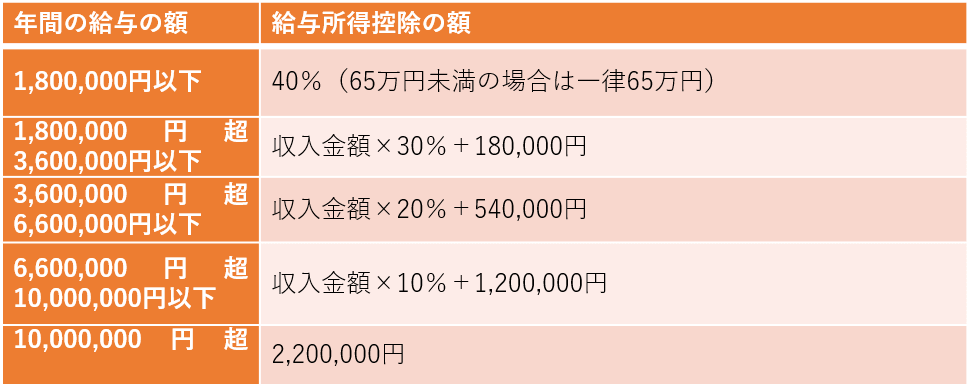

この表が、所得控除の額の一覧表です。自分の年収がいくらなのかは、会社から年末にもらう源泉徴収票の「支払金額」という欄に記載されています。「源泉徴収票が手元にないけれど概算を知りたい」という人は、月々の給与明細の「課税支給額合計」もしくは、「総支給額-非課税支給額(非課税交通費など)」に12をかけて年間の支給額の概算を求めてみましょう。これに賞与の見込額を足した金額が、おおよその「年間の給与の額」になります。

例として、毎月20万円の基本給と5万円の残業代、賞与30万円×2回を受け取っている人について考えてみましょう。年間の給与合計額は、25×12=300万円+60万円で、360万円ですね。「180万円超360万円以下」に該当することになりますから、所得控除の額は、収入金額×30%+18万円=126万円です。

つまり、年収である360万円から、給与所得控除126万円と基礎控除38万円、社会保険料控除、各種控除(該当する場合)を引いたあとの金額に対して、所得税が課税されるということになります。

こうした控除の計算方法や具体的な金額は、随時見直しが行われています。具体的な計算は会社がしてくれますから、細かい計算方法まで会社員の方が知っておく必要はないでしょう。ただし、申告することで節税できる控除対象については、しっかりチェックして申告漏れを防ぎましょう。

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。