配当生活は実現できる?!必要な資金や投資先の選び方、失敗する理由も紹介

株式投資で得られる配当収入で生計を立てる配当生活は、働かなくても収入が得られるため、自由でゆとりのあるライフスタイルが実現できると注目を集めています。しかし、配当生活を送るにはしっかりとした計画と投資先の選定が非常に重要です。ここでは、配当生活を送るために必要な資金の計算方法や投資先の選定ポイント、有名な成功者から学ぶ配当生活成功の極意を解説します。

- 配当生活とは?|配当収入のみで生活する暮らし方

- 配当生活のメリット|収入増加による精神面の安定

- 配当生活のデメリットと失敗する理由|正しい知識がないと成功できない

- 配当生活に必要な投資資金はいくら?

- 配当生活のための投資先を選ぶポイント

- 有名投資家から学ぶ!配当生活を成功させる極意とは?

- 配当生活を実現するには長期的視野をもって始めよう

配当生活とは?|配当収入のみで生活する暮らし方

配当生活とは、株式を保有することにより得られる配当収入のみで生活することをいいます。投資には株式投資や不動産投資などさまざまな種類がありますが、投資で生活するには流動性が高くメンテナンスの手間も少ない株式投資が最適でしょう。そんな株式投資による配当生活を実現するには、言うまでもありませんが、配当金を出す会社の株式を保有しておくことが大前提です。会社によっては配当金を出さないところもあるため、必ず確認してから株式を購入するようにしましょう。

配当収入は、自分で働いて稼がなくても投資した会社の成長に伴ってお金が入る、いわゆる「不労所得」です。配当生活を実現するには、自分の生活に必要な金額を明確にしたうえで、しっかりと計画を練ることが重要です。

配当生活のメリット|収入増加による精神面の安定

配当生活が実現した際の最大のメリットは、収入増加による生活基盤の安定です。そして、生活基盤の安定は精神面の安定にもつながります。

生命保険文化センターが令和元年に実施したアンケートでは、全体の84.4%が自分の老後生活に「不安感あり」と回答しています。そして、具体的な不安内容のトップは「公的年金だけでは不十分」が82.2%と最も多い回答となりました。この結果から、多くの人が老後の年金だけでは心もとないと感じていることがわかります。

配当生活を叶えることができれば、年金にプラスして毎月の配当収入が得られるので定年退職後の生活も余裕を持ったものになる可能性があります。配当収入のみで生活費をまかなえるようになれば、年金をお小遣いにしたり、万が一の備えにしたりと暮らしにゆとりができるでしょう。このように配当収入を得ることで、生活基盤が安定し、精神的にも穏やかな老後が送れることが配当生活を実現することで得られる最大のメリットです。

|

|

|

配当生活のデメリットと失敗する理由|正しい知識がないと成功できない

配当生活を送るためには、毎月しっかりと配当収入が入るような仕組み作りをしなければなりません。しかし、安定した仕組みを作るためには、投資や企業に対する正しい知識を身につけなければならないため、ハードルが高く感じてしまいます。

例えば、よくある投資の失敗パターンに「高利回りの株を選んだら失敗した」ということがあります。高利回りの株は一見魅力的ですが、なぜ高利回りなのかがわからないまま投資をすると失敗してしまうことが多いのです。

配当利回りが非常に高い場合は、会社の創立年などを記念して1回限りで高利回り配当を出す「記念配当」や、業績悪化直後に一時的に高利回りが表示されるケースなどがあります。正しい知識を身につけて「なぜこの企業は高利回りを出せているのか」を分析できるようになると失敗も少なくなるでしょう。

投資の知識を身につけるためには、しっかり勉強をしたり企業の情報にアンテナを張っておいたりする必要があります。こうした努力ができないと、配当生活の実現は難しいかもしれません。

配当生活に必要な投資資金はいくら?

配当生活を送るには、株式を購入するために資金がいくら必要になるのかを確認しておかなければなりません。必要な投資資金を知ることで、ゴール設定ができると同時に、目標金額を達成するために毎月どのくらい貯金すべきかがわかり、家計改善にもつながります。

配当生活を実現するためのスタートラインに立つには、必要投資資金を知ることが重要なのでしっかり確認するようにしましょう。

・まずは必要な生活費(=毎月いくら配当金が欲しいか)を設定

最初にすべきことは、毎月の生活費を計算して目標の配当金を設定することです。

例えば、毎月の生活費が25万円だとすると、年間で300万円が必要となります。ここで注意すべきは、生活費にかかる金額が高ければ高いほど、投資に費やさなければいけない金額も増えていく可能性が高いということです。少しでも投資に回す金額を減らしたいなら生活費のコストカットも考えながら計画を立てましょう。

・生活費と配当利回りから必要資金を計算する

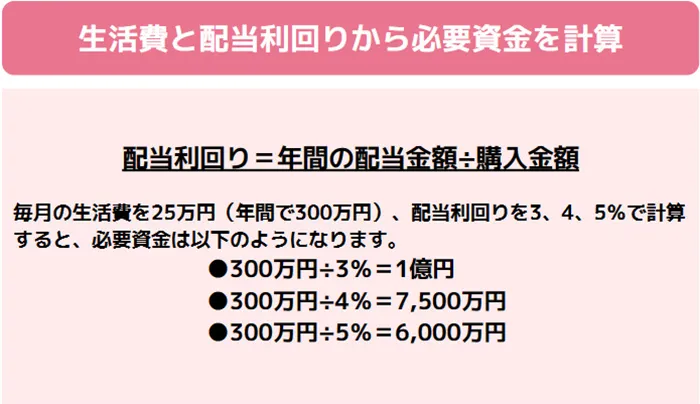

次は、必要な生活費をもとに投資の必要資金を計算していきます。必要資金額を求めるには、配当利回りに注目して計算しましょう。配当利回りとは、1株当たりの株価に対して1年間でどのくらいの配当を受けられるかを示す指数で、以下の計算式で求められます。

配当利回り=年間の配当金額÷購入金額

配当利回りが3〜5%あれば、高配当銘柄といえるでしょう。毎月の生活費を25万円(年間で300万円)、配当利回りを3、4,5%で計算すると、必要資金は以下のようになります。

●300万円÷3%=1億円

●300万円÷4%=7,500万円

●300万円÷5%=6,000万円

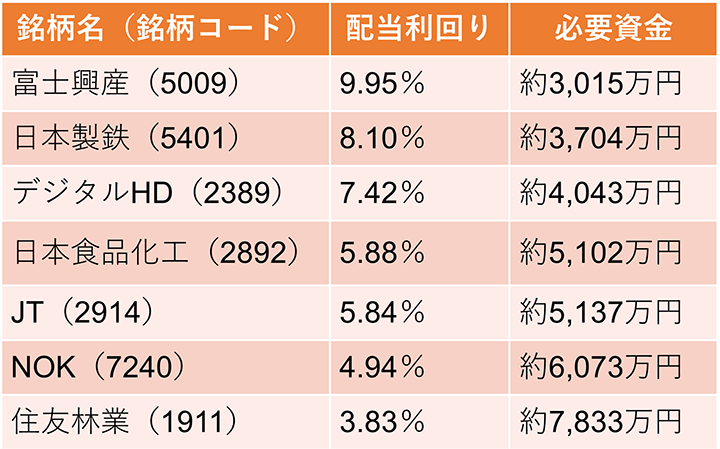

また、2022年7月時点で代表的な高配当銘柄と配当利回り、配当生活に必要な資金をまとめると以下のようになります。なお、ここでは一例として、毎月に必要な生活費は25万、年間300万円で計算しています。

高配銘柄の配当利回りと必要資金

上記の表を見るとわかるとおり、配当利回りが高ければ高いほど必要資金は少なくなります。しかし、ただ配当利回りだけを見て投資先を選べば良いかというと、そうではありません。継続的に配当を出してくれる投資先を選ぶポイントを、しっかりおさえるようにしましょう。

配当生活のための投資先を選ぶポイント

配当生活を送るためには、継続的に配当を出してくれる投資先を選ばなくてはなりません。夢の配当生活を叶える投資先を選ぶポイントは以下のとおりです。

●配当利回りの高い銘柄かつ業績の良い銘柄を探す

●「配当性向」で理想の還元水準を探す

●財務体質が健全かどうかを確認する

どれも投資先選びに非常に重要なポイントなので、しっかり確認していきましょう。

(1)配当利回りの高い銘柄かつ業績のよい銘柄を探す

効率よく配当収入を得るためには配当利回りが高い銘柄をピックアップし、その中から業績のよい銘柄を見極めましょう。

配当利回りが良い銘柄の中には、記念配当や業績悪化直後などの理由で一時的に高利回りが表示されているケースもあります。さまざまな理由で高利回りになっている銘柄の中から優れた投資先を選ぶには、その企業の業績を分析する必要があります。業績のよい銘柄を見つけるには、以下の方法を試してみてください。

●企業のホームページで業績を見る

●証券会社のページで業績を見る

●会社四季報で業績を見る

業績を見るときは「売上」「営業利益」「経常利益」が安定的に伸びているかどうかを確認しましょう。投資先におすすめの優良銘柄かどうかは、配当利回りが高く業績がしっかり伸びているかがポイントとなります。

(2)「配当性向」で理想の還元水準を探す

配当生活を続けるためには、定期的かつ長期間にわたり配当を受け取れる企業を投資先に選ばなければなりません。

企業が純利益のうちどのくらいを配当に回しているかを知るための指標に、配当性向があります。配当性向を見ると、企業が株主に対してどれほどの配当を還元しようとしているかがわかります。配当性向の計算式は以下のとおりです。

配当性向=1株当たりの配当額÷1株当たりの当期純利益×100

配当性向は、計算そのものは簡単ですが捉え方に注意が必要です。配当性向が高ければ高いほど、株主へ利益を還元してくれることが期待できるものの、その分企業の成長に使う金額は減ってしまいます。反対に、配当性向が低い場合は株主へ還元は少ないものの、企業を成長させるための資金へ回すため、長期的な目線で見ると安定した投資先になる可能性があります。

投資先を決める際には、配当性向をもとに同業種の他企業と比較したり、成長度合いと合わせて検討したりすることで、自分が納得できる還元水準を探しましょう。

(3)財務体質が健全かどうかを確認する

投資先企業の財務体質が健全かどうかを確認することで、配当を継続できるかを見極めるひとつの目安ができます。財務体質を調べるには、企業の自己資本比率や負債比率を確認しましょう。

●自己資本比率:総資本中の純資産がどれほどの割合かを示したもの

●負債比率:負債額を自己資本額で割った数値

自己資本比率が高い企業は、資産を十分に保有しているので一時的に業績が悪化したとしても配当を継続できる基盤があります。また、負債比率が低ければ低いほど資本に対する負債額が少ないので、中長期的に見ても安心感があるでしょう。

財務体質を知ることで、多少の業績の揺れに左右されない強い企業を選別できます。中長期的に投資を考える上で非常に重要な項目なので、しっかり確認しましょう。

有名投資家から学ぶ!配当生活を成功させる極意とは?

・ウォーレン・バフェット|優良企業へ徹底した長期投資で成功

「投資の神様」とも呼ばれるウォーレン・バフェットは、企業の長期的な成長に投資をするスタイルで莫大な資産を築き上げました。

ウォーレン・バフェットの基本投資スタイルは、優れたビジネスモデルを確立しているバリュー株への徹底した長期投資です。バリュー株(割安株)とは、企業が生み出す利益や保有する資産などに対して株価が割安な株のことです。ウォーレン・バフェットは、競合他社が真似できないような、顧客に好まれる優れたビジネスモデルを確立している企業の株で、かつバリュー株であることを判断基準としています。

ウォーレン・バフェットが保有する銘柄の中には、アップルやコカ・コーラなど私たちもよく知る有名企業が多くあります。今や知らない人のいないような有名企業ですが、ウォーレン・バフェットはその企業が世界的に知られるようになる前から保有していました。将来的に成長をする企業を選定するのは、初心者にとってはなかなか難しいかもしれません。しかし、企業のビジネスモデルや業績を重視する意識は真似するべきでしょう。

・ピーター・リンチ|身の回りの成長株に投資して成功

ウォーレン・バフェットと並び「投資の神様」と称されるピーター・リンチは、1,800万ドルのファンドを13年間で140億ドルにまで拡大させた実績をもちます。その投資スタイルは、マーケットの流れに逆らってでもバリュー株を長期保有することです。

バリュー株を長期保有する点においてはウォーレン・バフェットと同様ですが、ピーター・リンチの投資先を見つける視点は少し異なります。ピーター・リンチが行うアマチュア個人投資家への教えの中で、特に有名な言葉が「自分の知っているものに投資をしろ」というものです。この言葉には、今はやりの注目株だけではなく、普段の私たちの生活に浸透している商品やサービスの中にも優良株はあるから身近な情報に敏感になれ、という意味合いが込められています。

一顧客である自分が喜んで利用している商品・サービスを提供する企業からバリュー株を見つけ、投資をしたら長期で保有すること。そうすることで、アマチュアでも割安かつ優良な株を見つけて投資ができるでしょう。

配当生活を実現するには長期的視野をもって始めよう

配当生活を実現できた場合には、配当収入だけで生活費をまかなえるようになるので暮らしに大きなゆとりが生まれます。長期保有を見据えた投資先選びや計画性をもって始めると、配当生活を実現できる可能性が高まるかもしれません。

このテーマに関する気になるポイント!

-

配当生活とは?

株式を保有する企業からの配当収入のみで生活をすることです。

-

配当生活に必要な投資資金を知るにはどうしたらいい?

まずは必要な生活費を算出し、配当利回りと必要な生活費をもとに投資の必要資金を計算します。

-

配当生活のための投資先を選ぶポイントは?

投資先は、業績がよく、配当利回りが高い銘柄の中から「配当性向」が適切で財務体質が健全なものを選びましょう。

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

この記事をチェックした人にはコチラ!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

|

|

|

配当だけで生活できたら最高よね!そのためには投資に失敗しないようにしないとよね!