iDeCo(イデコ)のおすすめの商品は?金融機関&銘柄選びも。詳しく解説します!

iDeCoを始めるならまずは,金融機関や運用商品,掛け金を決めましょう。初めての人は難しいと思ってしまうかもしれませんが,金融機関や運用商品の選び方,iDeCoのメリット・デメリットをわかりやすくお伝えします。

iDeCo(イデコ)とは?

iDeCoは、原則20歳以上60歳未満の公的年金に加入している人であれば始められ、正社員やパートなどの雇用形態は問われません。多くの人が加入資格を持ち、資産運用や投資の経験がない人でも比較的始めやすいため、公的年金とは別の老後資金を作る方法としておすすめです。

積立金額は5,000円からと比較的少額であり、60歳以降に積み上がった資産を受け取れる仕組みです。

公的年金の危うさが問われる現代、特に若年層の投資、資産運用への関心が高まっています。中でも、iDeCoは長期投資のメリットを生かし、堅実に積み立てることができるうえ、積み立て・運用・受け取りのそれぞれのタイミングで節税効果があるため人気があります。これからより有利な資産形成をしていくため、iDeCoを始める際の金融機関や運用商品の選び方について、理解を深めていきましょう。

iDeCo(イデコ)のおすすめの始め方、商品は?

iDeCoは、銀行や証券会社、保険会社等の金融機関で加入できます。各社、口座管理手数料や取り扱っている運用商品などが異なりますので、よく比較して加入する金融機関を決めましょう。

iDeCoを取り扱っている金融機関は大変多く、投資や運用をしたことがない人ならなおさら迷ってしまいます。ここでは、iDeCoの始め方や、おすすめの商品をお伝えします。

・iDeCoおすすめの始め方

iDeCo加入から積立資産受け取りまでの流れは、以下の4ステップです。

STEP1:iDeCo対応可能な金融機関でiDeCo専用口座を開設

STEP2:運用商品を決める

STEP3:60歳まで毎月一定の掛金を積み立てる

STEP4:60歳以降に積み上がった資産を受け取る

まずはiDeCoを始める金融機関を決めましょう。金融機関を決める際に最も重要になるのが、手数料です。

・金融機関は手数料と取扱商品で決めよう

iDeCoでは3種類の手数料がかかります。

(1)口座開設時の初期費用

(2)運用開始以降、毎月の口座管理手数料

(3)積立資産受け取り時の給付手数料

この中で、初期費用と給付手数料は各社ほとんど変わりません。多くの会社が初期費用2,829円、給付手数料(受け取りの都度)440円としています。差が出るのは、運用開始以降毎月かかる口座管理手数料です。

2020年10月現在の口座管理手数料は、楽天証券やマネックス証券が最も安く設定していて、171円/月です。最も高い金融機関の629円/月と比べると、その差は458円/月になります。あまり大きくない金額なのでピンと来ないかもしれませんが、iDeCoは原則60歳までと長期的な運用であり、手数料の差は積み重なれば大きくなります。

仮に458円/月の差が20年続けば、458×12×20=109,920で、合計10万9,920円の差です。無駄なコストを避けるため、なるべく口座管理手数料の安い金融機関を選びましょう。

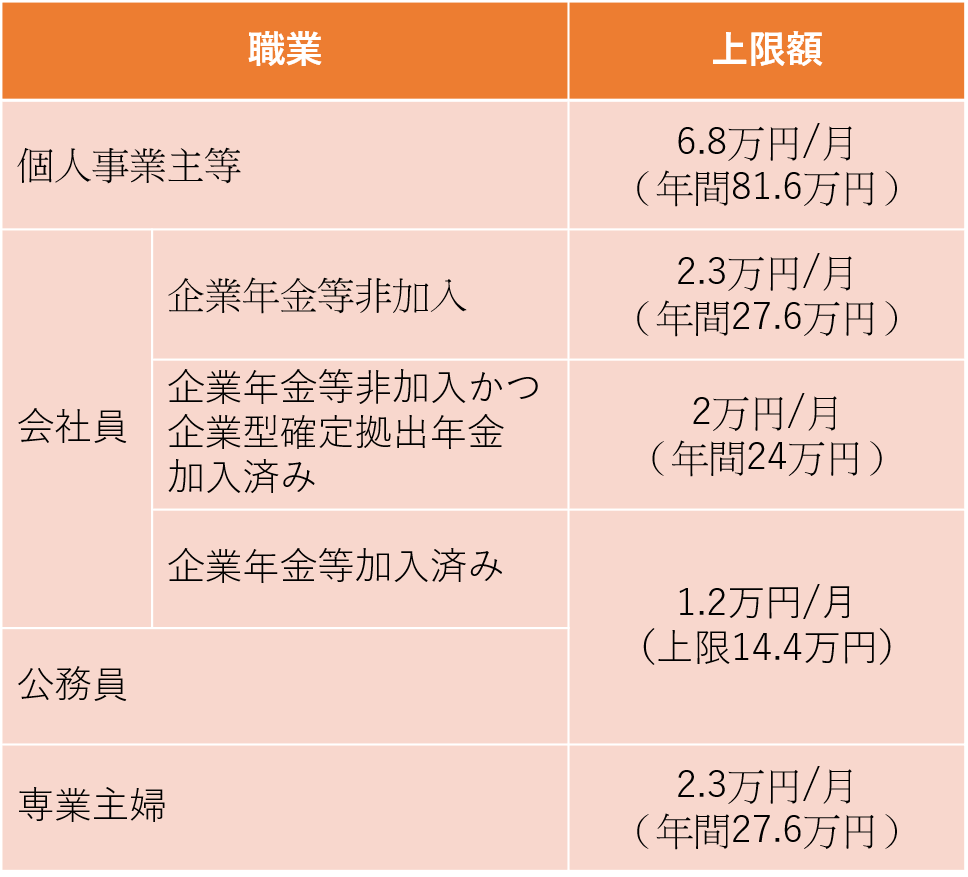

・iDeCoの掛け金設定は上限あり

次に考えるべきは、iDeCoの掛け金です。掛け金の下限は5,000円/月ですが、上限は職業によって異なります。

表内の「企業年金等」とは、確定給付年金や厚生年金基金などのことです。加入した覚えがなくても、入社と同時に加入しているケースもあります。詳しくは、勤務先の関連部署に確認してみましょう。

iDeCoは、原則60歳まで継続するものです。今後のライフステージの変化を踏まえ、無理のない範囲で設定しましょう。

なお、2018年1月の制度改正によって、年単位の積み立てが可能になりました。年間の上限額の範囲内で、月の掛け金を自由に設定することができます。また年に1回、掛け金を変更することもできますので、最初は下限の掛け金で無理なく始め、余裕ができたら掛け金を増やすというプランも考えてみましょう。

・iDeCoおすすめの商品

iDeCoで運用する商品は、どのように選べば良いのでしょうか。元本確保型と元本変動型の違いをしっかり理解して、自分にあった商品を選択しましょう。

|

|

|

元本確保型

元本確保型の商品は、基本的には元本割れのない、定期預金や保険です。利率が低い商品で大きな運用益は見込めませんが、節税効果はありますので、通常の定期預金よりお得に積み立てられます。

ただし、保険の場合は、運用商品を入れ替えようとして、満期前に解約してしまうと解約控除が発生し、元本割れする可能性がありますので、十分に注意しましょう。

まずは手堅く定期預金で積み立てたいという人には、楽天証券の「みずほDC定期預金」がおすすめです。金利は0.002%ですが、手数料が安く節税効果を受けながらお得に預金ができます。

元本変動型

元本変動型の商品は、主に投資信託です。債券、株式、不動産などが投資対象になります。元本確保型に比べるとリターンが大きい一方で、元本割れのリスクもあります。投資信託にはリスクを抑えて安定した運用を目指すものもあれば、ある程度のリスクを覚悟して大きなリターンを目指すものもありますので、自分自身の運用目的をよく考えて選択しましょう。

また投資信託の運用中は、信託報酬という費用が発生します。信託報酬は投資信託の運用・管理会社に支払う費用ですが、運用期間中、利益の有無に関わらず支払い続けることになるものですので、商品選びの際は考慮しておくべきです。

信託報酬費用を重視した商品選択としてはインデックスファンドがおすすめです。インデックスファンドは、市場の動きと連動した商品設計のため、市場平均以上のリターンは見込めませんが、信託報酬が低くコストを抑えながら運用できます。

楽天証券の楽天・全米株式インデックス・ファンドは、アメリカの株式市場に連動したインデックスファンド。実質信託報酬は0.162%と同分類のインデックスの中では低水準であり、直近3年積立利率は14.88%と好成績を収めています。(2020年9月時点)

iDeCo(イデコ)のメリット・デメリット?

iDeCo最大のメリットは、節税効果です。iDeCoの運用における節税効果は、以下の3つです。

●掛け金全額所得控除

●運用益全額非課税

●受け取り時所得控除

iDeCoの掛け金は全額が所得控除の対象となります。例えば、企業年金等非加入の会社員だったとし、年間の上限である27.6万円の掛け金をiDeCoで積み立てた場合、その全額を所得から差し引けるので、その分所得税を抑えられます。

また運用益について、通常の株式投資や定期預金の利息には20.315%の税率(所得税+住民税+復興特別所得税)がかかりますが、iDeCoでの運用益は全額非課税となるため、納税する必要はありません。

iDeCoで積み立てた資産は原則60歳以降に受け取れるのですが、一度にまとめて受け取る方法と分割で受け取る方法を選択できます。一度にまとめて受け取るときは退職所得控除、分割で受け取るときは公的年金等控除が適用されるので、納税額は大幅に抑えられることになるでしょう。

例えば、iDeCoに30年加入し、積み立てた資産を一度にまとめて受け取る場合は退職所得控除が適用され、控除額は以下の計算式に当てはめ、計算します。

●iDeCo継続年数20年以下:40万円×継続年数、または80万円のどちらか大きい金額

●iDeCo継続年数20年超:800万円+70万円×(継続年数-20年)

この場合、800万円+70万円×(30年-20年)=1,500万円の所得控除を受けられることになります。

非常に魅力的なメリットのあるiDeCoですが、デメリットもありますので、把握しておきましょう。

iDeCoの主なデメリットは、以下の2つです。

●原則60歳まで引き出せない

●手数料がかかる

iDeCoは原則60歳まで積み立てた資産を引き出すことができません。途中で積み立てを停止したり、脱退したりすることはできますが、厳しい要件があります。基本的には60歳まで積み立てることを前提に、まずは無理のない範囲で掛け金を設定しましょう。

また既に述べた通り、iDeCoを始めてからは受け取り時も含めて手数料がかかり続けます。これをデメリットと捉えることもできますが、それ以上の税控除を受けられればトータルでプラスになります。

楽天証券の口座管理手数料は171円/月なので、年間で2,052円。節税効果を受けながら、手数料も最低水準に抑えられます。楽天証券は元本保証型と元本変動型の商品をどちらも取り扱っているため、情勢や自身の資産状況の変化に応じて運用商品を柔軟に変更できます。iDeCo初心者にもおすすめです。

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

この記事をチェックした人にはコチラ!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

|

|

|