投資初心者がインデックスファンドから始めるべき理由。特徴や選ぶときのポイントを解説

投資初心者が、投資を始める際に選択するべき商品として勧められるインデックスファンド。投資信託の中でも、比較的シンプルでわかりやすいものです。今回は、インデックスファンドの基本や商品選びのポイントを詳しくお伝えします。

- インデックスファンドとは?

- アクティブファンド、バランスファンドってなに?

- インデックスファンドの特徴と種類は?

- インデックスファンドのメリットと注意点は?

- インデックスファンドを選ぶときのポイントは?

インデックスファンドとは?

インデックスファンドとは、日経平均やTOPIX、米国ダウ平均などの指数(インデックス)に連動するように運用される投資商品のことです。

そもそも投資の世界でよく聞く「ファンド」というのは、投資家から集めたお金をファンドマネージャーが運用するものです。ファンドマネージャーの選ぶ投資先がインデックス構成銘柄になっているものを、インデックスファンドといいます。

例えば楽天証券で購入できる「ニッセイ日経平均インデックスファンド」はそのひとつです。このインデックスファンドは、商品名の通り、日経平均の値動きに連動するように構成されています。ファンドの投資対象は、原則、日経平均の構成銘柄となり、配分比率も日経平均とほぼ同じです。

インデックスファンドが連動する対象指数のことを「ベンチマーク」といいます。ニッセイ日経平均インデックスファンドにとっては、日経平均がベンチマークです。

アクティブファンド、バランスファンドってなに?

投資信託を学び始めると、インデックスファンドのほかに、アクティブファンドやバランスファンドという商品も目にするようになります。

・アクティブファンド

アクティブファンドとは、一定の運用方針の下で、ファンドマネージャーが投資対象や銘柄比率を考えて運用するファンドのことです。

アクティブファンドによる運用では、世界情勢や経済状況を考慮して銘柄を入れ替えたり、構成比率を変更したりすることで、ベンチマークを上回る運用を目指します。高いパフォーマンスを目指しますが、インデックスファンドに比べて手数料コストが高くなり、収益を圧迫するという特徴があります。

・バランスファンド

一方、投資対象を様々なアセットクラス(資産)に分けて分散投資するのがバランスファンドです。国内株式、海外株式、REIT(不動産投資信託)、債券などにバランスよく投資します。

バランスファンドは、プロに任せて様々なアセットに分散投資ができるうえ、ファンドの構成銘柄も適切に変更してくれるため、初心者に勧められることの多い投資商品です。ところが、実際は構成銘柄の適切な入れ替えはプロにも難しく、インデックスファンドのパフォーマンスを必ずしも上回るとは限りません。

またバランスファンドも、インデックスファンドに比べれば手数料が高くなります。

|

|

|

インデックスファンドの特徴と種類は?

インデックスファンドには、インデックス型公募投信とETFがあります。インデックス型公募投信は非上場ですが、ETFは上場しているためそれ自体が取引可能です。

値動きがベンチマークに連動するのが特徴のインデックスファンドですが、ETFは取引所で取引されているため、短期的にベンチマークの値動きと異なって推移することがあります。

たくさんのインデックスファンドがあるので、一度証券会社のインデックスファンド一覧をのぞいてみると良いでしょう。楽天証券の特集「インデックスファンドで賢い資産運用」では、世界の主要国のインデックスファンドを確認できます。

インデックスファンドのメリットと注意点は?

インデックスファンドは前述の通り、日経平均やTOPIXなどの指数に連動するよう構成されていて、商品設計がわかりやすい点が最大の特徴です。

ファンドマネージャーの判断で分散投資されるアクティブファンドやバランスファンドでは、投資家がその中身を把握し、パフフォーマンスを正しく判断することは難しいでしょう。

インデックスファンドでは分散投資ができないと思われる方もいらっしゃるかもしれません。しかし、例えば日経平均連動のインデックスファンドなら、そもそも日経平均が東証一部上場銘柄から代表的な225銘柄を選抜した指数となっているため、国内株式200銘柄以上に分散投資していることになります。

同じようにTOPIX連動のインデックスファンドなら、東証一部上場銘柄全てに分散投資しているとも考えられます。

また、インデックスファンドは構成がはっきりとしているうえ、運用途中で構成銘柄を入れ替えるといったファンドマネージャーの手間が少ないので、バランスファンドやアクティブファンドと比べて手数料が低めです。

投資額や投資期間によっては大きな差となりますので、手数料もあなどれません。似たようなインデックスファンドの中でも、手数料に差がありますので必ず確認しましょう。

・リスク・リターン

インデックスファンドのリスク・リターンは、ベンチマークとする対象のインデックスにより異なります。

最もリスク・リターンが低いのは、債券です。特に国内債券は、リスクとともにリターンが低く、海外債券(先進国)も同様の性質を有しています。国内債券と比較すると多少リスク・リターンが上がるイメージです。

ただし、ハイイールド債といわれる利回りの大きな債券は、リスク・リターンが大きくなります。

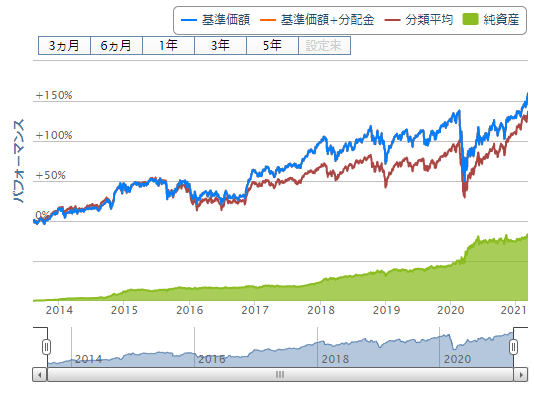

最もリスク・リターンが大きいのは、海外株式や海外REITです。特に長きに渡って注目を集めているのは米国株式で、ファンドとしても高いパフォーマンスを維持しています。

新興国の株式は、リスクが大きい代わりにリターンも大きい点が特徴です。ただし現時点では、新興国の経済リスクや地政学的リスクをとらずとも大きなリターンを見込める米国株式市場以上に魅力的かといえば疑問は残ります。

インデックスファンドを選ぶときのポイントは?

インデックスに限らず、ファンドを選ぶ際のポイントは、以下の2つです。

(1)ファンドの取引高

(2)運用コストや販売コスト

ファンドを選ぶ際は、必ず取引高や運用純資産残高を確認し、取引高が大きく多くの人に取引されているファンドを選びましょう。

取引量が少ないと最悪の場合、上場廃止や運用期間の途中で運用が終わってしまう「繰り上げ償還」の可能性があります。このような場合は、運用計画の大幅な見直しが必要となりますので、気を付けましょう。

また既に触れましたが、取引コストはよく確認するべきです。ファンドの取引コストには、購入時の販売手数料や運用中にかかる信託報酬があります。これらは運用の収支を圧迫し、パフォーマンスを悪化させる恐れがありますので、なるべくコストが低いインデックスファンドを選びましょう。

例えば、楽天証券の「全米株式インデックス・ファンド」はファンドとしてのパフォーマンスが良いうえに、買い付け手数料なし、信託報酬を含む管理費用は0.162%と低水準なファンドです。

なお、投資にリスクはつきものであり、全て自己責任で検討する意識が非常に重要です。どの程度のリスクを負って、どの程度のリターンを求めるのかという投資計画を立てて、運用をスタートしましょう。

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

この記事をチェックした人にはコチラ!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

|

|

|