医療費控除はいくらから?確定申告で所得税はどのくらい安くなる?それぞれの金額について詳しく解説!

この記事では、医療費控除の概要と還付金がいくら戻ってくるかについて解説しています。1年間の医療費が10万円を超えると医療費控除の申請が可能になり、税金が戻ってきます。医療費控除の申請は確定申告によって行います。

- 医療費控除とは

- 医療費控除はいくら以上からできるか

- 医療費控除の対象となるものは?

- 医療費控除はどこで申請する?

- 申請に必要な書類は?

- 医療費控除を申請した場合いくら戻る?

- セルフメディケーション税制について

- 医療費控除とセルフメディケーション税制、どっちがお得?

- 楽天生命は払い込んだ保険料でポイントが貯められる!

医療費控除とは

医療費控除とは、1年間で支払った医療費が高額になったときに、確定申告をすることで、決められた計算式に基づいた金額を所得金額から差し引くことができる制度です。

医療費控除は、基礎控除や配偶者控除と同様に所得控除の一種で、税金計算の元となる所得を減らす効果があるため、その分税金が安くなるという仕組みです。

医療費控除はいくら以上からできるか

医療費控除の金額の計算式は「その人の1月から12月までの総所得が200万円以上かどうか」によって2パターンに分かれます。

まず総所得が200万円以上ある人は、医療費の額が年間10万円を超えると医療費控除の申請が可能になります。

一方、総所得が200万円に満たない人の場合、医療費控除を申請できるのは医療費の額が総所得の5%を超えた場合です。

ただし保険金や自治体の給付金といったお金を受け取っていた場合、その金額は医療費の支払い額から除外されます。つまり、自己負担した医療費が上記の金額以上であれば、医療費控除の申請ができるということです。

なお、医療費控除は納税者が生計を一にする配偶者や家族の医療費も合算して申請することが可能です。自分だけの医療費では条件に届かなくても、家族の医療費を合算すれば申請が可能になる方もいると思いますので、確認してみるとよいでしょう。

医療費控除の対象となるものは?

医療費控除の対象となる医療費は「病気やケガを治療するために支払った金額」です。

医療費であれば何でもよいわけではなく、病気の予防や美容目的、健康維持のための医療費は医療費控除の対象となりません。たとえば予防接種や美容整形、リラクゼーション目的のマッサージ代などは医療費控除で申請することはできません。

健康診断や人間ドックといった検診費用も基本的には対象外です。ただしその検診によって異常が見つかり治療に進むことになった場合は、検診費用も医療費控除の対象に含めることが可能です。

以下に医療費控除の対象となるもの・ならないものの一例をご紹介します。

医療費控除の対象となるもの・ならないもの

※医療費控除の対象になる医療費は、医師等による診療等を受けるために直接必要となる費用

他にも補聴器や目薬、湿布といった普段使いのための医療費がありますが、これらが医療費控除の対象になるかは判断がつきにくいものです。「病気やケガの治療のために必要だったもの」や「医者の処方により支払ったもの」であれば医療費控除の対象となる可能性があります。判断に迷ったときは病院や税務署に確認しましょう。

医療費控除はどこで申請する?

医療費控除の申請は、確定申告で行います。

確定申告とは、対象となる年の1月から12月までの1年間の所得を書類にまとめ、税務署に提出する手続きです。原則として、毎年2月16日から3月15日までが所得税の確定申告期間とされており、自営業やフリーランスの人はここで1年間の所得を申告して税金を納めます。

会社員やアルバイトとして働いている人は会社が税金に関する手続きを済ませてくれるため、確定申告にはあまり馴染みがないかもしれません。しかし医療費控除を申請したい場合は、会社員であっても確定申告が必要です。

なお、サラリーマンが医療費控除を申請する目的で確定申告をする場合は、上記の2月16日から3月15日の期間に限らず、1年中いつでも申請が可能です。

また、医療費控除は5年前の分まで遡って申請できます。過去5年間で医療費が高額になった年があった場合、今からでも申請すれば還付金を受け取ることができるので心当たりがある人は確認してみましょう。

申請に必要な書類は?

医療費控除を申請するには、以下の書類が必要です。

・確定申告書

・源泉徴収票(給与所得がある場合)

・医療費の明細書(領収書や、健康保険から届く医療費のお知らせハガキなど)

・マイナンバーがわかるもの

・本人確認書類の提示又は写しの添付(※確定申告書をインターネットで送信する場合は不要)

申請を行うときは、1年間にかかった医療費の情報を整理して示さなければなりません。具体的には、病院からもらった領収書や健康保険から届く「医療費のお知らせ」のハガキなどをもとに、支払った金額や支払い先を書き出して一覧にまとめます。

書類の形式に決まりはありませんが、国税庁のホームページで書式をダウンロードすることができるので、それを利用するとスムーズに作成を進めることができます。日頃からノートやパソコンで医療費の記録を付けておくのもよいでしょう。

確定申告書は税務署で配布されているものを利用して手書きしてもよいのですが、国税庁ホームページの「確定申告作成コーナー」を利用すればオンラインで書類を作って印刷することができるので便利です。

参照元:国税庁|確定申告書等作成コーナー

源泉徴収票は、会社員やアルバイトの方であれば毎年12月もしくは1月頃に勤務する会社から受け取っていることと思います。確定申告書を作成する際には、源泉徴収票に書いてある数字の記入を求められるので、なくさないように大切に保管しておきましょう。

作成した確定申告書は税務署の窓口に持参、または郵送するか、オンライン納税システムのe-Taxを使えば自宅からネットで提出を済ませることも可能です。ただしe-Taxを使用する場合は、ソフトウェアをダウンロードしたり利用登録をしたりといった事前手続きが必要です。

医療費控除を申請した場合いくら戻る?

医療費控除を申請して所得税がいくら戻ってくるかは、その人の所得金額によって計算式が変わります。

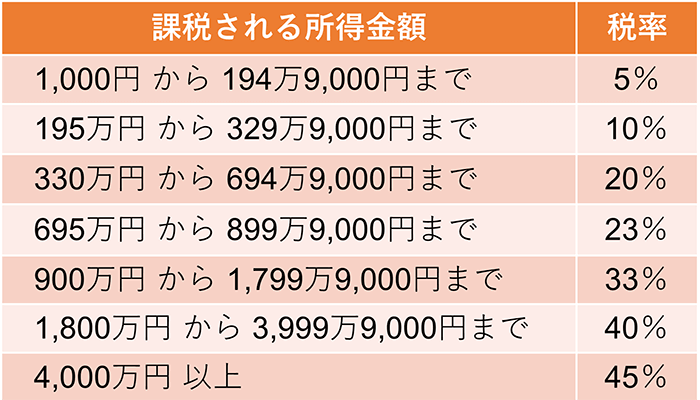

そもそも所得税の金額は、その人の収入から導き出した所得に税率をかけて計算されるものですが、税率は所得によって7段階に分かれています。税率は以下の表のとおりで、所得額の1,000円未満は切り捨てです。

所得税の速算表

医療費控除は所得金額を減らすという効果があるので、大まかに言えば「差し引く金額×税率」の分だけお金が戻ってくることになります。

では、医療費控除で差し引ける金額は一体いくらなのかというと、1年間にかかった医療費のうち、先ほど紹介した医療費控除の申請条件となっている10万円、もしくは所得の5%を超えた部分の全額です。

具体的に2つの例を挙げて説明しましょう。

【例1】所得が600万円、1年間にかかった医療費が35万円の場合

所得が200万円以上あるので、かかった医療費のうち10万円を超えた部分を差し引くことができます。よって医療費控除で差し引ける金額は

35万円 - 10万円 = 25万円

所得が600万円の人の場合、税率は20%なので、還付される金額は

25万円 × 20% = 5万円

となります。

【例2】所得が150万円、1年間にかかった医療費が20万円、治療時に5万円の給付金を受け取っている場合

所得が200万円に満たないので、差し引けるのはかかった医療費のうち総所得の5%を超える部分です。また治療時に5万円の給付金を受け取っているので、この金額は医療費控除から除きます。差し引ける金額は以下のように計算します。

20万円 - (150万円×5%) - 5万円 = 7万5,000円

所得が150万円の人の場合、税率は5%なので、還付される金額は

7万5,000円 × 5% = 3,750円

となります。

セルフメディケーション税制について

最後に医療費控除に関連する制度として、セルフメディケーション税制についてご紹介します。

セルフメディケーション税制とは医療費控除の特例として2017年から始まった制度で、ドラッグストアで特定の市販医薬品を購入した場合、その購入費を所得から差し引くことができるというものです。

対象となる医薬品は「スイッチOTC医薬品」と呼ばれるもので、もともと病院で処方される薬だったものが、市販でも購入できるようになった医薬品のことです。

このスイッチOTC医薬品の購入費が年間で1万2,000円以上ある場合、セルフメディケーション税制を利用できるようになります。

所得から控除できる金額は、支払った購入費のうち1万2,000円を超えた部分です。ただし控除できる上限は8万8,000円までとなっているので、8万8,000円を超える部分は控除の対象外となります。

対象となるスイッチOTC医薬品は、商品パッケージにセルフメディケーション税制対象という記載がされているほか、購入時のレシートにもマークが付くようになっています。

医療費控除とセルフメディケーション税制、どっちがお得?

医療費控除とセルフメディケーション税制は、併用することができません。利用したい場合は、どちらか一方を選択する必要があります。

それでは、一体どちらを利用するのがお得なのでしょうか?判断のポイントは、差し引ける所得の金額です。

先ほど、医療費控除で差し引ける金額は医療費のうち10万円を超えた部分(総所得が200万円に満たない人は総所得の5%を超えた部分)と説明しました。

一方、セルフメディケーション税制で差し引ける金額は、医薬品購入費のうち1万2,000円を超えた部分(ただし上限8万8,000円)です。

つまり10万円、1万2,000円というそれぞれの基準から「はみ出た部分」を比べてみて、金額が大きい方が返ってくる金額も大きくなりお得ということになります。

たとえばスイッチOTC薬を年間5万円購入し、病院で7万円の医療費を支払ったとして、所得から差し引ける金額を比べてみましょう。すると、

医療費控除:(5万円+7万円)- 10万円 = 2万円

セルフメディケーション税制:5万円 - 1万2,000円=3万8,000円

となり、セルフメディケーション税制を利用した方が還付される金額が大きくなります。

楽天生命は払い込んだ保険料でポイントが貯められる!

病気やケガの治療では、急にまとまったお金が必要になることもあります。そんなとき保険に加入しておくといざというとき安心です。

楽天生命では、払い込んだ保険料に応じて楽天ポイントが貯まります。毎月支払うことになる保険料でポイントを貯められるので、家計の負担軽減にも繋がりとてもお得です。

保険商品の種類も幅広く用意されていますので、この機会に楽天生命で保険の見直しを検討してみてはいかがでしょうか。

このテーマに関する気になるポイント!

- 医療費控除とは?

1年間で支払った医療費が高額になったとき、申請を行うことで決められた計算式に基づいた金額を所得金額から差し引くことができる制度です。 - 医療費控除はいくらから申請できる?

1年間で支払った医療費の合計が10万円(総所得が200万円未満の場合は総所得の5%)を超えると申請が可能になります。 - 医療費控除の対象になるのはどんなもの?

医療費控除の対象になるのは、病気やケガの治療のために支払った医療費です。予防や美容目的の支出は対象になりません。 - 医療費控除の申請はどこでやる?

確定申告で行います。確定申告書を作成して税務署に持参するか郵送するのが一般的です。

-

misoさん

misoさん演奏家、ライター、FPとして活動する複業フリーランス。 お金の管理や記録が好きで、独学で簿記3級、FP2級を取得しました。 特に確定申告や税金分野への関心が高いです。お金にまつわる様々な制度や仕組みについてわかりやすく解説します。

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

この記事をチェックした人にはコチラ!

|

|

|

![押さえておきたい生命保険『楽天生命保険』の情報はこちらをクリック[PR]](

/woman/assets/article/img/seimei.jpg

)

![押さえておきたい保険の比較『楽天保険の総合窓口』の情報はこちらをクリック[PR]](

/woman/assets/article/img/madoguchi.jpg

)