住民税を分かりやすく!計算方法や非課税になる場合についても解説

ファイナンシャル・プランナー(2級FP技能士)

miso

住民税は私たちの暮らしを支えるのに欠かすことのできない税金です。しかし住民税がどのように計算され、どのように徴収されているのか詳しく知らない方も多いのではないでしょうか。ここでは住民税の概要や計算方法を分かりやすく解説します。

押さえておきたいネット銀行『楽天銀行』の情報はこちらをクリックWEBでかんたんに口座開設!給与の受取・振込・口座振替でもポイントが貯まる!使える!コンビニATMでの入出金手数料も月最大7回無料(楽天会員情報の登録が必要)になるなどお得です!

- 住民税とは

- 住民税の税率、均等割と所得割とは

- 納税義務のある人ってどんな人?

- 住民税が非課税になる場合

- 住民税を納める時期は?

- 住民税の計算方法

- 住民税と所得税では所得控除の金額が異なる

- 住民税の支払いは楽天銀行からもできる!

住民税とは

住民税とは、地方自治体に納める税金の一種です。都道府県が徴収する「都道府県税(県民税)」と、市区町村が徴収する「市区町村税(市民税)」に分けられます。両者をあわせて住民税と呼びます。

住民税は、行政サービスや公共事業を行うための重要な財源です。

私たちは日々生活する中で、水道や道路、ゴミ処理、学校教育などさまざまな行政サービスを利用しています。普段当たり前に利用していると特別に意識することはないかもしれませんが、どれも市民が生活していく上で欠かせないものです。

住民税は「地域の事業やインフラの整備に必要となる経費はその地域の住民が分担する」という考え方の上に成り立っています。

住民税の税率、均等割と所得割とは

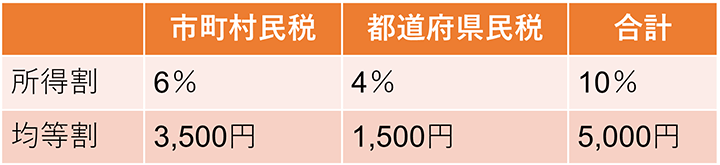

住民税は市区町村税と都道府県民税に分けられると上述しましたが、市区町村税と都道府県民税は、どちらも「所得割」と「均等割」の2つで構成されています。

所得割は、所得に応じて金額が変わる部分です。稼ぎが大きい人ほど多くの金額を納める仕組みになっています。所得割の計算は、前年の1月から12月までの所得に税率をかけます。税率は10%が標準とされており、内訳は市区町村民税が6%、都道府県民税が4%です。

均等割は、所得の額に関係なく全員一律で金額が決められている部分です。市区町村税3,500円、都道府県民税1,500円の合計5,000円が標準として定められています。

住民税の所得割と均等割の税率および金額

住民税の計算方法はどの地方自治体でも基本的に同じです。ただし自治体の方針や政策の内容によっては、税率や均等割部分の金額が若干異なることがあります。

例えば環境保護のための政策や防災対策などのために独自の取り組みを行っている場合は、その分住民税が上乗せされていることがあります。主に環境税や森林税といった名前で、環境保全のために徴収している自治体が多いようです。

それぞれの地域で徴収している住民税の概要は、地方自治体のホームページなどで公表されています。自分の住んでいる地域ではどんな税金が徴収されていて、どのように使われているのか調べてみるのもよいでしょう。

納税義務のある人ってどんな人?

住民税は、一定の所得があるすべての住民に納税義務があります。

住民税の納付先は、その年の1月1日時点で住所がある地域の地方自治体です。よって年の途中で引っ越しをした場合は、その年が終わるまでは前の住所の地域に住民税を支払うことになります。

ただし、経済的な理由で税金を納めるのが難しい人には、税負担が免除される非課税制度があります。

住民税が非課税になる場合

住民税が非課税になる条件は以下のとおりです。

(1)所得割のみ非課税(均等割は課税)

以下の条件に当てはまる場合は、所得割の部分が免除されます。

非課税枠は同一生計配偶者または扶養親族の有無によって異なります。

・同一生計配偶者または扶養親族がいる場合

所得金額≦35万円×(本人+同一生計配偶者+扶養親族)の人数+32万円+10万円

・同一生計配偶者または扶養親族がいない場合

所得金額≦35万円+10万円

それぞれ条件に10万円の加算があるのは、令和3年度からの改正によるものです。

例えば配偶者と2人暮らしの人の場合、上の式に当てはめると

所得金額≦35万円×2人+32万円+10万円=112万円

となります。よってこの人は前年の所得が112万円より少なかった場合、所得割の部分が非課税となります。均等割部分の支払いは必要です。

(2)所得割も均等割も非課税

以下のいずれか一つでも当てはまれば、均等割部分も含めた住民税全額が免除になります。

・その年の1月1日時点で生活保護を受けている世帯

・障害者、未成年者、配偶者と死別または離別した寡婦(寡夫)で、かつ所得が135万円以下の世帯

・所得金額≦35万円×(本人+同一生計配偶者+扶養親族)の人数+21万円+10万円の世帯

先ほどと同じ配偶者と2人暮らしの場合を考えてみると、

所得金額≦(35万円×2人)+21万円+10万円=101万円

となります。よってこの人の所得が101万円より少ない場合は、所得割と均等割を合わせた住民税全体が非課税となります。

住民税を納める時期は?

住民税は前年の1月〜12月の所得を元に金額を決定し、その次の年の6月から納税が始まる「後払い」の仕組みになっています。

例えば2022年の1年間に稼いだ所得に基づき、2023年6月〜2024年5月にかけての1年間で住民税を納めます。

「社会人2年目の6月から税金が上がって手取りが減る」という話を耳にしたことがあるかもしれません。これは住民税の徴収が翌年の6月から始まるためで

す。社会人1年目の間は前年に所得がない、もしくは低いことが多いため、住民税はかかりませんが、2年目になると1年目の所得を元に住民税が課税されるようになるのです。

なお、住民税の納税方法は、主にサラリーマンやアルバイトなどの給与所得者が対象になる特別徴収と、自営業やフリーランスの人が対象の普通徴収があります。

特別徴収は、その年の住民税を12回に分割し、毎月会社が給与から天引きをして税金を納める仕組みです。会社が支払い手続きを行ってくれるので、本人は何もしなくても大丈夫です。

普通徴収の場合は6月〜7月にかけて自宅や事業所に納付書が届くので、それを使って、年4回の分割、または一括で支払い手続きをします。

住民税の計算方法

ここからは、住民税の計算について具体例を挙げて詳しく見ていきます。

住民税の計算の流れは、以下のとおりです。

1. 昨年1年間の収入額を計算

2. そのうち課税される所得の額を計算

3. 所得割部分を計算

4. 税額控除の適用

5. 均等割部分を加算

1. 昨年1年間の収入額を計算

住民税の計算を理解するには「収入」と「所得」の違いを押さえておく必要があります。

簡単に言えば「収入」とは稼いだ金額の総額を指します。いわゆる「年収」や「額面金額」と呼ばれるものです。

対して「所得」とは、収入から必要経費などを除いたものです。自営業やフリーランスであれば商売にかかった費用、サラリーマンなら給与所得控除などが必要経費に該当します。収入と所得の関係は下記のとおりです。

所得=収入−必要経費など

ここでは、昨年の年収が500万円だったサラリーマンの例を考えます。

2. そのうち課税される所得の額を計算

会社員の給与所得は、収入から給与所得控除を差し引いたものです。

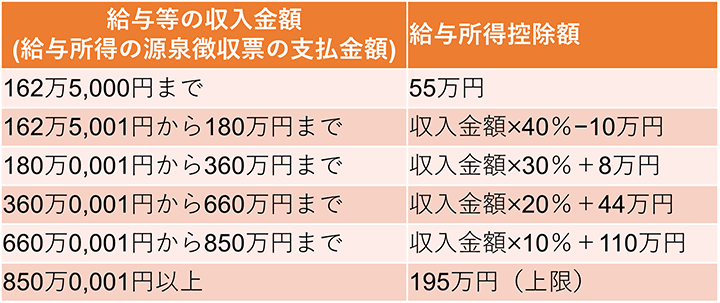

給与所得控除は収入の金額によって以下のように定められています。

給与等の収入金額と給与所得控除額

参照元:国税庁|No.1410 給与所得控除

今回は年収500万円なので、給与所得控除の金額は

500万円×20%+44万円=144万円 となり、給与所得は

500万円−144万円=356万 となります。

さらにここから、所得控除を差し引いたものが実際に課税される所得です。所得控除は全部で14種類あり、条件に当てはまれば一定額を税金の計算から除外できるというものです。

今回の場合は、基礎控除と社会保険料控除が適用できると仮定します。

住民税の基礎控除は、年収2,400万円以下の場合は一律43万円です。所得税の基礎控除とは金額が異なります。

社会保険料控除は、支払った社会保険料が全額控除できるというものです。おおむね収入の14.5%が社会保険料なので、ここでも同じと仮定して課税所得を計算すると、

356万円−43万円−(500万×14.5%)=240万5,000円 となります。

3. 所得割部分を計算

先ほど求めた課税所得に所得割の税率10%をかけたものが所得割部分です。

240万5,000円×10%=24万500円

4. 税額控除、調整控除の適用

人によっては、ここで税額控除や調整控除といった控除がさらに差し引かれます。例えば投資で配当をもらっていたり、公益法人に寄付をしていたりする人が当てはまりますが、ここでは調整控除のみの適用とします。今回のケースで調整控除の最低額は2,500円です。これを所得割から差し引きます。

24万500円−2,500円=23万8,000円

5. 均等割部分の加算

最後に、均等割部分5,000円を足します。

23万8,000円+5,000円=24万3,000円

したがって、この人の住民税の年間合計額は24万3,000円、月額に換算すると、毎月約2万円です。

住民税と所得税では所得控除の金額が異なる

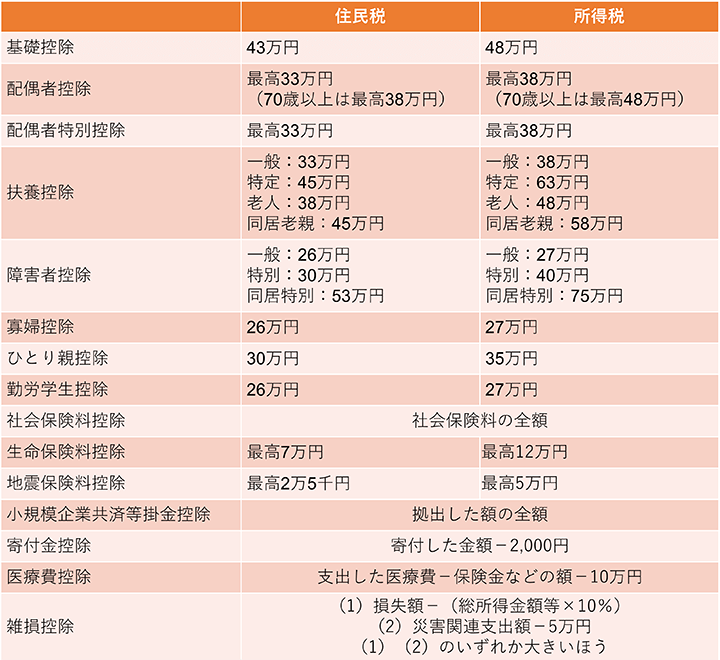

課税所得を求める計算で使われる所得控除ですが、住民税と所得税で金額が異なるものがあります。

2022年現在の所得控除は以下のとおりです。

所得控除の一覧

基本的に、住民税のほうが控除額が少ないものが多いです。そのため所得と控除の金額によっては、所得税は非課税でも住民税は課税されるケースがありえます。

住民税の支払いは楽天銀行からもできる!

自営業やフリーランスの方は自分で住民税の支払い手続きをしなければなりません。その際、一部の地方自治体はネットバンキングから納税できます。

楽天銀行のPay-easyを使えば、オンライン上やATMで指定の番号を入力するだけで簡単に支払いが完了します。いつでも好きな場所から手続きができるので、わざわざ店舗まで足を運ぶ必要がありません。

さらに楽天銀行は、Pay-easyの利用1件ごとに楽天ポイントが貯まります。住民税の支払いでポイントをもらうことができるのでお得です。

Pay-easyが利用できる地方自治体は楽天銀行のホームページから確認できます。提携先の自治体はこれからも順次拡大されていく予定なので、ぜひチェックしてみてください。

ポイ活の強い味方!口座数&預金額No,1(2023年3月時点楽天銀行調べ)のネット銀行『楽天銀行』をチェックWEBでかんたんに口座開設!給与の受取・振込・口座振替でもポイントが貯まる!使える!コンビニATMでの入出金手数料も月最大7回無料(楽天会員情報の登録が必要)になるなどお得です!

このテーマに関する気になるポイント!

-

住民税って何?

市民の暮らしに必要な行政サービスを行う財源として、地方自治体が徴収している税金です。

-

住民税の税率は?

所得割部分は所得の10%、均等割部分は5,000円が標準とされています。

-

住民税はどのような人が支払うの?

1月1日時点でその地域に住所がある人に支払い義務があります。ただし所得が一定金額以下の人は課税されません。

-

住民税の支払い方法は?

会社員やアルバイトの場合は給与から毎月天引きされます。自営業やフリーランスの人は振込用紙を使って支払い手続きをします。

この記事をチェックした人にはコチラ!

税金は大切ね!会社勤めをしていれば会社が代わりに手続きしてくれるから、払い忘れもなくて楽だわ